Valuační přenastavení trhů a dlouhodobý prospekt ziskovosti

V posledních dnech se PE amerického indexu SPX dostalo z hodnot nad dvaceti pod devatenáct. U řady sektorů také klesla očekávání dlouhodobějšího růstu ziskovosti. Dnes se podíváme právě na ziskovost a na to, co pohyby na trhu udělaly s opomíjeným, ale docela vypovídajícím měřítkem PEG. Ten dává větší vhled to toho, proč je tradičně mnohem používanější PE vysoko, či nízko.

Odhadovaný pětiletý růst zisků i celého amerického trhu podle dat Eda Yardeniho klesl z cca 24 % na cca 18 %. Tady také slušný sešup, ale za poznámku stojí, že standard po finanční krizi obvykle nepřevyšoval nějakých 12 %. Jinak řečeno, dlouhodobá očekávání jsou stále hodně vysoko. Mezi sektory došlo v posledních dnech k největšímu propadu u zdravotní péče, průmyslu a energetiky, v podstatě nulový posun pozorujeme naopak u utilit, či třeba finančního sektoru (kterému jsem se tu v posledních dnech věnoval více).

Jak je to nyní s poměrem PE a dlouhodobějšího očekávaného růstu zisků? Před časem jsem tu psal, že ač je PE hodně vysoko, PEG je minimálně z historického hlediska dost nízko. Což můžeme celkem jednoduše interpretovat tak, že valuace trhu (PE) je taženo nahoru zejména vysokým očekávaným růstem. Jak jsem psal výše, v posledních dnech došlo k výraznému posunu PE i očekávání, a to směrem dolů. Ve výsledku to podle dat pana Yardeniho generuje PEG mírně nad jednou. Což je stále znatelně pod nějakým historickým standardem měřeným minimálně od roku 1995.

Relativně k očekávanému růstu tedy americké akcie valuačně nijak našponované nejsou. Onen růst je ale z hlediska historie hodně vysoko. Nemělo a nemá tedy z tohoto pohledu moc velkou logiku ukazovat ohledně našponovanosti PE na věci jako je monetární politika (protože PEG je dost nízko), ale právě na ona očekávání. Relativně k historii jsou přitom nyní vysoko zejména u telekomunikací, finančního sektoru, realit a materiálů.

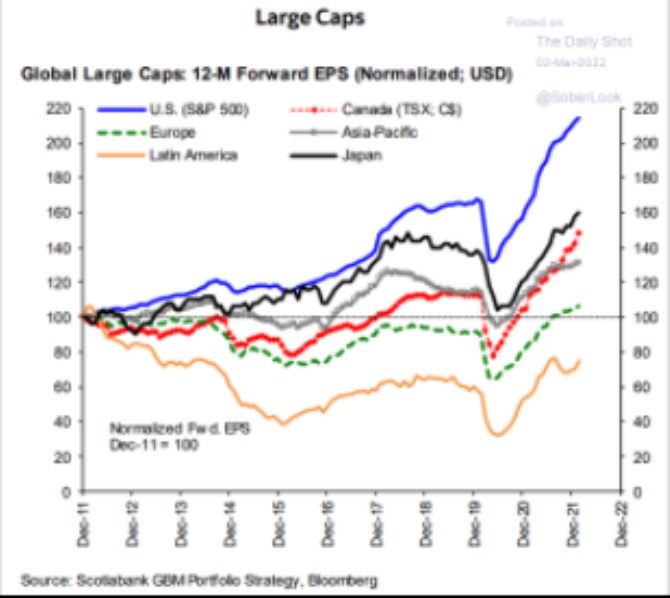

Před časem jsem tu trochu rozebíral rozdíly ve valuacích amerického trhu na straně jedné a třeba evropských akcií na straně druhé. Výše uvedené napovídá, že jde zejména o rozdíly v očekávaném růstu. Ty jsou do nemalé míry dány sektorovým složením obou trhů (vychýlení směrem k technologiím v USA). Přece jen se alespoň implicitně asi čeká i znatelně lepší výkony americké ekonomiky. V této souvislosti jsem ukazoval, že vývoj po roce 2008 takovému pohledu dává docela za pravdu a dnes bych rád krátce elaboroval následujícími dvěma grafy. První srovnává ziskovost velkých firem obchodovaných na akciovém trhu:

Zdroj: Twitter

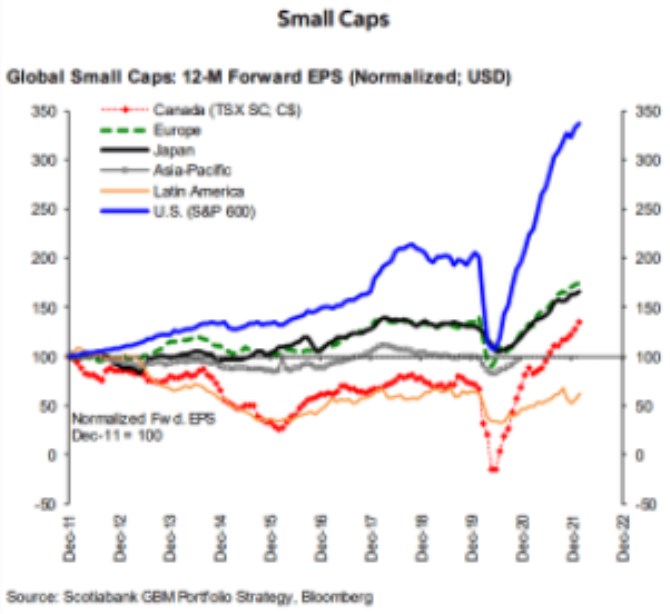

Druhý obrázek se zaměřuje na ziskovost menších firem (které jsou obecně provázanější s domácí ekonomikou). U nich je rozdíl mezi USA a zbytkem světa ještě větší, ale ziskovost zdejších firem je v obou případech vysoko nad úrovní roku 2011. Zatímco třeba velké evropské firmy se nad tuto úroveň dostaly nedávno:

Zdroj: Twitter

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Výsledky firem - tržby, zisk

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Prezentace

16.01.2025 Nejnadupanější telefon současnosti se začal…

27.12.2024 Stále více lidí investuje do bitcoinu.

Okénko investora

Štěpán Křeček, BHS

Olívia Lacenová, Wonderinterest Trading Ltd.

Překoná zlato v roce 2025 úroveň 3 000 USD? Prognózy se liší, důvody však zůstávají stejné

Petr Lajsek, Purple Trading

Cena ropy prolomila klíčovou úroveň. Kolik si připlatíme za pohonné hmoty?

Miroslav Novák, AKCENTA

Ali Daylami, BITmarkets

Jakub Petruška, Zlaťáky.cz

Jiří Cimpel, Cimpel & Partneři

Svět se mění: 4 klíčové výzvy, na které musíte připravit své děti

Ole Hansen, Saxo Bank

Šokující předpovědi - Ceny elektřiny se zblázní a USA zdaní datová centra AI