Perly týdne: Příliš brzy na medvědy, druhá polovina příštího roku lepší té první, prudký obrat v monetární politice trh nezastaví

Morgan Stanley míní, že na medvědy je stále brzy i když současná fáze cyklu přináší nižší výkony akcií než ta předchozí. Tom Lee fandí energetice, FAANGu a sektoru zdravotní péče a Jeremy Siegel hovoří o výrazném zvedání sazeb, které ale akcie do ztrát nepošle. Nové Perly týdne jsou tu.

Na medvědy brzy, býk ale slábne: Andrew Slimmon z Morgan Stanley Investment Management podle svých slov již nějaký čas tvrdí, že posun v monetární politice centrálních bank se projeví v návratnosti akcií. Ty budou stále přinášet zisky, ale již ne takové, jako doposud a podle experta je nyní namístě vyrovnané portfolio, co se týče rizikovějších a naopak méně rizikových aktiv.

Expert míní, že se přesouváme do třetí fáze cyklu, která nabídne nižší akciové zisky. Korporátní fundament a ziskovost budou stále na dobré úrovni, ale nebude se přidávat růst valuací tažený likviditou a celkovým nastavením monetární politiky. V předchozí fázi přitom akciím pomáhala jak likvidita, tak silný fundament. K tomu Slimmon dodal, že je stále příliš brzy na medvědí trh, kdy by akcie šly dolů. Důvodem je očekávaný silný fundament obchodovaných společností.

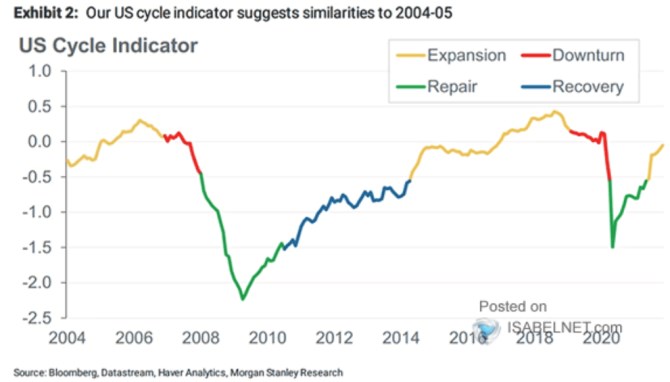

Následující graf od Morgan Stanley ukazuje, jak banka vidí historický a aktuální průběh cyklu v USA. Podle ní indikátory naznačují, že nyní by vývoj mohl připomínat ten z let 2004 a 2005:

Zdroj: Twitter

Směr reálná aktiva: Na CNBC hovořil o akciích profesor financí Jeremy Siegel, podle kterého je nyní nejvýznamnější otázkou „kam se vrtnout v prostředí vyšší inflace?“ Podle něj nejsou vhodným cílem dluhopisy ani hotovost, ale reálná aktiva, mezi které řadí profesor i akcie. A atraktivní mají být i přesto, že americká centrální banka bude podle něj nakonec muset kvůli inflaci provést agresivnější obrat ve své politice, než se nyní trhy domnívají.

Siegel hovořil o 10 % ziscích na amerických akciích v příštím roce, promluví do nich ale právě to, jak prudký bude obrat v monetární politice. A zatímco někteří míní, že Fed bude možná příští rok muset přikročit až k trojímu zvedání sazeb, Siegel si myslí, že se možná budou muset zvednout až na 2 %. Což by implikovalo mnohem vyšší počet zvedání. K tomu profesor dodal, že výnosy dlouhodobějších obligací, které ovlivňují akciový trh nejvíce, ale nemusí jít nahoru podobným tempem. V roce 2023 tak dokonce může nastat inverze výnosové křivky. Tedy to, že krátkodobé sazby převýší dlouhodobé.

Dokázaly by ale akcie v prostředí mnohonásobného zvyšování sazeb generovat další růst? Na tuto otázku Siegel odpověděl, že pokud by dlouhodobé sazby skutečně zůstaly někde u 2 % a firmy by stále byly schopné vytvářet vysoké zisky, akcie jsou místem „kde chcete být“.

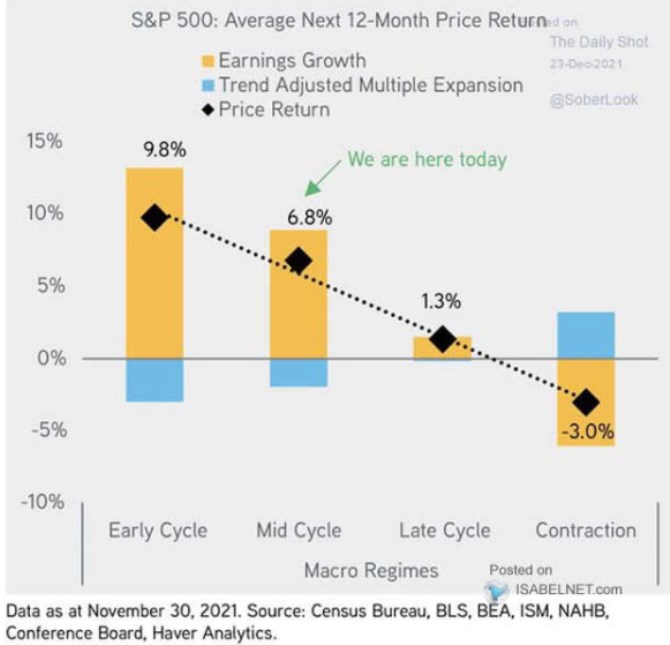

Uprostřed cyklu, akcie stále pozitivní: Podobně jako Morgan Stanley uvažuje o cyklickém vývoji akcií a ekonomiky Haver Analytics. V následujícím grafu ukazuje, jak se standardně historicky vyvíjí návratnost trhu v závislosti na ziskovosti obchodovaných firem a valuačních násobcích. Podle obrázku se nacházíme ve střední fázi cyklu, kdy se snižuje tempo růstu korporátních zisků a valuace táhnou celkovou návratnost akcií dolů. Ta i přesto zůstává pevně v pozitivních číslech na rozdíl od dalších dvou fází, kdy se blíží k nule, či klesá do záporu:

Zdroj: Twitter

V druhé polovině roku opět nahoru: Tom Lee z Fundstrat Global Advisors je častým hostem na CNBC a na této stanici také popisoval svůj pohled na vývoj akciového trhu v příštím roce. Hovoří o cca 11 % ziscích, které by ale měly být koncentrovány do druhé poloviny roku. V té první se totiž trh bude muset vypořádat s řadou ne úplně příjemných témat, jako jsou tenze v dodavatelských řetězcích, vyšší inflace a změna v politice Fedu a volby.

Utahování monetární politiky se může dostavit na konci první poloviny roku, ale trh z něj může být nervózní již řadu měsíců předtím. V druhé polovině se pak může dostavit „klasická býčí rally“. V souladu s uvedeným by si tedy v první polovině příštího roku měly lépe vést defenzivní akcie a akcie velkých společností. Investor fandí i energetice. Přestože čeká, že inflace spotřebitelských cen ztratí postupně na síle, u cen ropy predikuje růst.

Vedle energetiky Lee věří akciím ve skupině FAANG a sektoru zdravotní péče. Energetiku Lee doporučoval i předtím, než si prošla poslední rally a důvodem byly její nízké ceny a valuace doprovázené fundamentem, kterému by odpovídaly valuace vyšší. Nyní se prý v podobné situaci jako energetika v roce 2021 nachází zmíněný sektor zdravotní péče, který mimo jiné vykazuje „určitou odolnost“ vůči vyšší inflaci.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Příbuzné stránky

- Výpočet čisté mzdy v roce 2021 i v předchozích letech, změny v roce 2021

- Kalkulačka DPH - výpočet DPH pro rok 2019 i pro roky 1993-2018

- Nezaměstnanost v ČR, vývoj, rok 2020, Míra nezaměstnanosti v %

- Příspěvek na bydlení v roce 2021 - Kalkulačka

- Čísla účtů pro placení daní v roce 2020

- Energie - vývoj cen energií na komoditních trzích

- Daň z nemovitosti - daň z nemovitých věcí v roce 2020

- Kalkulačka přídavků na děti pro rok 2020 - Máte po zvýšení životního minima nárok na přídavky na děti? Kolik dostanete?

- Minimální mzda v roce 2021, 2020 i v minulosti, vliv na zaručenou mzdu

- Předčíslí bankovních účtů finančních úřadů pro placení daní v roce 2020

- Odstupné pro rok 2020 - online kalkulačka. Na jaké odstupné máte nárok?

- XRP (Ripple) - aktuální a historické ceny kryptoměny XRP (Ripple) , graf vývoje ceny kryptoměny XRP (Ripple) - 1 rok - měna USD

Prezentace

28.11.2024 Nejlepší chytré hodinky na světě jsou Samsung.

25.11.2024 Zkontrolujte, zda je vaše nemovitost dobře…

Okénko investora

Radoslav Jusko, Ronda Invest

Olívia Lacenová, Wonderinterest Trading Ltd.

Petr Lajsek, Purple Trading

Zmatek na ropném trhu. Jak se promítne do cen pohonných hmot?

Ali Daylami, BITmarkets

Mgr. Timur Barotov, BHS

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Miroslav Novák, AKCENTA

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory

_w60h45_w76h50.jpg)