Kde budou americké akcie na konci roku? Odpověď stojí na třech pilířích

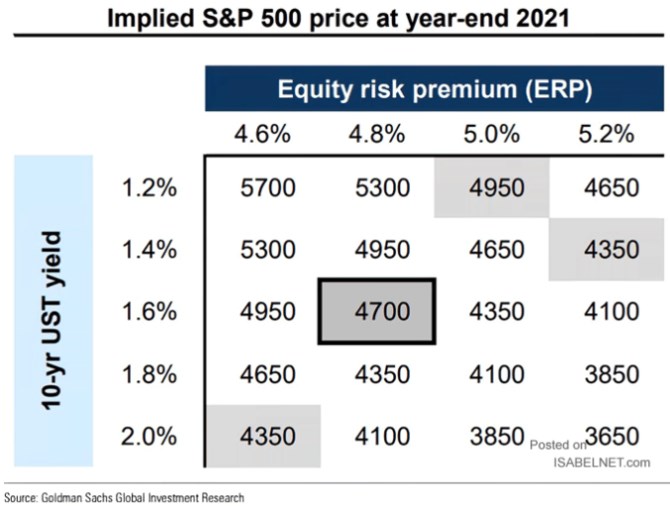

Goldman Sachs přišel s jednou svým způsobem dost výjimečnou tabulkou. Týká se celoročního cíle banky pro americké akcie a alternativních scénářů. A pokud se jí trochu věnujeme, vypráví celkově zajímavý širší příběh o akciích a ekonomice.

1. 7 % do roka: Na začátek jednu malou technickou a obecnější. Pokud předpokládáme, že trhy jsou hodně efektivní, tak to implikuje, že odráží všechny dostupné informace. S tím, že jsou tak proto nastaveny tak, aby generovaly přesně svou požadovanou návratnost. Ta by se nyní mohla pohybovat kolem 7 % ročně. Pokud někdo predikuje něco jiného, svým způsobem říká, že trh je neefektivní a neví to, co ví predikující. Což je asi i případ, o kterém budeme hovořit dál.

2. Tři pilíře, jeden opomíjený: Pokud někdo dává cíle pro výši akciového indexu a podpoří je nějakými fundamentálním argumenty, obvykle se točí kolem vývoje bezrizikových sazeb (výnosů vládních obligací) a očekávané ziskovosti obchodovaných firem. To jsou dva fundamentální pilíře, ten třetí, kterým je riziková prémie, ale bývá notně opomíjen. Jde totiž o takovou éterickou proměnnou, kterou nelze přímo pozorovat. Goldman Sachs v tabulce ukazuje, s jakou prémií pro svůj cíl pro index SPX počítají jeho ekonomové:

Zdroj: Twitter

3. Vztah sazby a prémie: Goldman ukazuje výši rizikové prémie v kombinaci s bezrizikovými sazbami (výnosy desetiletých vládních obligací). Co bychom přitom tak asi mohli čekat ohledně vztahu mezi těmito výnosy a rizikovou prémií? V základu asi to, že půjdou proti sobě: Pokud ekonomika brzdí, klesají inflační tlaky, výnosy obligací jdou dolů (jejich ceny nahoru, protože se jako investiční aktivum stávají atraktivnější). V prostředí útlumu, neřkuli recese zároveň obvykle roste averze k riziku (což také podporuje pokles výnosů obligací) a volatilita všeho možného. Takže rizikové prémie by měly jít nahoru. A opak platí během boomu.

Z hlediska celkové požadovaná návratnosti tak jde o to, jak se obě proměnné vzájemně potlučou. Příklad: Dejme tomu, že začínáme s 3 % výnosy obligací a 5 % rizikovou prémií. Požadovaná návratnost tak je u akcií 8 %, ale ekonomika začne nečekaně oslabovat. Výnosy klesnou na 2 %, riziková prémie vzroste na 7 %. Požadovaná návratnost se tak zvýší na 9 % a jako celek bude akcie brzdit i přesto, že samotný pokles bezrizikových sazeb jim pomáhá. Třetím pilířem tu je očekávaný vývoj zisků, který se zřejmě také zhorší.

4. Nejnižší cíl pro nejvyšší sazby? Za prvé je zajímavé, že Goldmanova tabulka tuto logiku drží, ovšem mimo poslední kombinaci. Takže 2 % výnosy obligací jsou u cílových cen v různých scénářích kombinovány s nejnižší rizikovou prémií. A výnosy ve výši 1,2 % zase s prémií 5 %. Ale 1,4 % výnosy s ještě vyšší prémií. Důvod nevím.

Za druhé, zajímavé pak je i to, že pohyb prémie je tak malý, že ani jedním směrem (vyjma onoho posledního případu) nevyvažuje pohyb sazeb (opak platí ve výše uvedeném teoretickém příkladu v bodě 3). U Goldmanů by tedy platilo, že prémie vliv bezrizikových sazeb z hlediska celkové požadované návratnosti jen tlumí.

A za třetí, nejvyšší je cíl 4 950 bodů a pojí se s nejnižšími sazbami a (téměř) nejvyšší rizikovou prémií. Což by asi byl případ, kdy by ekonomické oživení bylo dál spíše utlumené – minimálně ve srovnání se scénářem 2 % výnosů. Pokud tomu tak je, tak Goldman v podstatě říká, že horší ekonomika stlačující dolů sazby je pro akcie dobrá. Dávalo by to smysl?

Teoreticky ano kvůli tomu, že onen celkový efekt (sazby vs prémie) na požadovanou návratnost je stále pozitivní. Ale to by asi nestačilo – muselo by také dojít k tomu, že zisky obchodovaných firem by si vedly (znatelně) lépe, než celá ekonomika. Šlo by o takový ten scénář „ekonomika v relativním útlumu, sazby a požadovaná návratnost také, ale zisky silné a akciový trh v boomu“. Po roce 2008 to nebyl výjimečný mustr, ale do nějakého udržitelného a vyváženého (pro všechny) ideálu má asi daleko.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Akcie v ČR:

Přečtěte si také:

Příbuzné stránky

- Výpočet čisté mzdy v roce 2021 i v předchozích letech, změny v roce 2021

- Kalkulačka DPH - výpočet DPH pro rok 2019 i pro roky 1993-2018

- Akcie - Akcie online. Pražská burza, Německo, USA. Investice do akcií

- ČEZ - Akcie ČEZ aktuálně, kurzy Burza - akcie online

- Akcie ERSTE GROUP BANK AG - ERSTE BANK, aktuální vývoj cen obchodů Burza, akcie-cz online

- VIG - Akcie VIG aktuálně, kurzy Burza - akcie online

- Akcie KOMERČNÍ BANKA, aktuální vývoj cen, akcie-cz online

- Akcie KOMERČNÍ BANKA, aktuální vývoj cen obchodů Burza, akcie-cz online

- Akcie ČEZ - ČESKÉ ENERGETICKÉ ZÁVODY, aktuální vývoj cen, akcie-cz online

- E4U - Akcie E4U aktuálně, kurzy Burza - akcie online

- Akcie ČEZ - ČESKÉ ENERGETICKÉ ZÁVODY, aktuální vývoj cen obchodů Burza, akcie-cz online

- Akcie MONETA Money Bank, a.s., aktuální vývoj cen obchodů Burza, akcie-cz online

Prezentace

28.11.2024 Nejlepší chytré hodinky na světě jsou Samsung.

25.11.2024 Zkontrolujte, zda je vaše nemovitost dobře…

Okénko investora

Olívia Lacenová, Wonderinterest Trading Ltd.

Petr Lajsek, Purple Trading

Zmatek na ropném trhu. Jak se promítne do cen pohonných hmot?

Ali Daylami, BITmarkets

Mgr. Timur Barotov, BHS

Radoslav Jusko, Ronda Invest

Dvojnásobný růst prodeje bytů oproti loňsku: Co to znamená pro ceny?

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Miroslav Novák, AKCENTA

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory

_w60h45_w76h50.jpg)