Pro trpělivé a vůči riziku odolné investory

Jednou z nejčastěji diskutovaných rotací posledního více než roku je posun mezi akciemi velkých a malých společností. Tématu jsem se zde věnoval několikrát, dnes bych se k němu chtěl vrátit na základě nového příspěvku od Morningstar. V něm tato investiční firma jmenuje seznam několika menších obchodovaných firem, jejichž akcie by podle ní měly být atraktivní.

Z onoho seznamu, který je volně dostupný na stránkách Morningstar v sekci Our Pics, jsem vybral společnost Adient. Jde o výrobce sedadel do automobilů, který by měl mít asi třetinový podíl na globálním trhu a téměř poloviční podíl v Číně. Cena akcií na trhu se ve chvíli tvorby této úvahy pohybuje kolem 42 dolarů, Morningstar ale hodnotu akcie odhaduje na 65 dolarů. Což implikuje značný potenciál. Podívejme se na věc spolu.

Pokud pohlédneme na finanční výsledky firmy, zjistíme, že její provozní tok hotovosti dosáhl za posledních 12 měsíců 0,2 miliardy dolarů, volný tok hotovosti byl ale v záporu (0,06 miliardy dolarů). A to samé platilo i v roce 2019. Morningstar přitom k firmě píše, že prochází restrukturalizací a snaží se o snižování dluhu, takže dohromady vidíme, že minimálně v dohledné době to o nějakém velkém generování hotovosti pro akcionáře nebude.

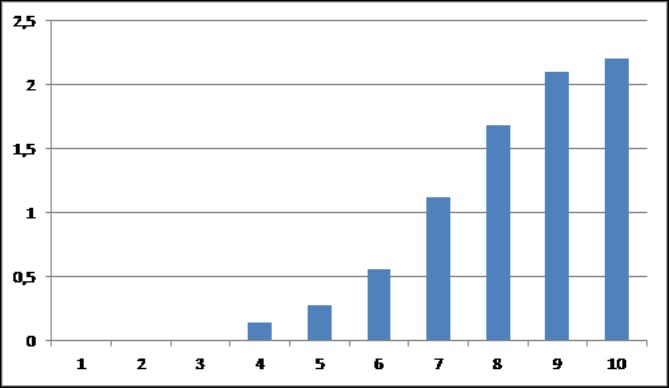

Kapitalizace firmy nyní dosahuje 3,9 miliardy dolarů a podle mých kalkulací by jí ospravedlnil třeba následující scénář volného toku hotovosti, který by patřil akcionářům (tedy ekvivalent dividend):

V tomto scénáři firma nebude ještě tři roky pro akcionáře generovat nic, ale postupně se volný tok hotovosti zvedne znatelně nad 2 miliardy dolarů ročně (po desátém roce roste cash flow o 5 % ročně). Jde o jeden z bezpočtu scénářů, který ale alespoň hrubě ukazuje, co tak může být implicitně zabudováno v současné ceně akcií a kapitalizaci. A připomínám, že se tu pracuje s onou požadovanou návratností kolem 20 %, která „zajistí“ i to, že firma by do deseti let generovala více než 2 miliardy dolarů pro akcionáře, ale současná hodnota celého toku hotovosti by stále byla „jen“ 3,9 miliardy dolarů.

Zajímavý je komentář Morningstar ke konkurenční pozici Adientu. Ta má být totiž relativně silná díky tomu, že pokud se nějaká firma vyrábějící sedadla dostane do nějaké automobilky, zvyšuje to pravděpodobnost jejích dodávek i pro další modely. Sedadla totiž nejsou žádnou komoditou a automobilky hledí nejen na cenu dodávek, ale na celkovou spolehlivost a flexibilitu dodavatele. A příležitost by prý měla představovat i elektromobilita, protože by měla nabídnout větší variabilitu sedadel a jejich další elektronizaci a elektrifikaci.

Každopádně Morningstar píše, že Adient je akcií pro trpělivé investory, kteří jsou ochotni čekat na plody současné restrukturalizace a vyšší ziskovost a tok hotovosti v budoucnu. S ohledem na výše uvedené bychom asi také mohli dodat, že potřeba by tu byla nejen trpělivost, ale také odolnost vůči riziku.

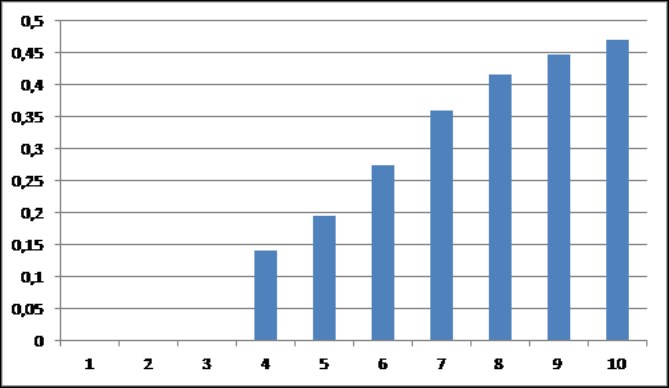

Součástí fundamentální investiční teze tu přitom může být i to, že ona restrukturalizace a následující měsíce či roky přinesou i nižší volatilitu akcií, nižší betu a požadovanou návratnost. Pro příklad – dejme tomu, že by se beta snížila na polovinu. Stále by tak byla na dost vysoké hodnotě 1,8. Požadovaná návratnost by klesla na cca 11 % a na ospravedlnění současné kapitalizace by stačilo jen následující cash flow (po desátém roce opět roste o 5 % ročně):

S touto nižší betou jsme tak na řádově nižších implikovaných číslech. Takže minimálně tu máme dobrou ukázku toho, jak důležité je z pohledu klasického fundamentu uvažovat o riziku a požadované návratnosti. Nevím přitom, jak ke své cílové ceně dospěla Morningstar. Pokud by to bylo třeba jen na základě nějakých násobků od porovnatelných společností, tak v těchto násobcích je implicitně odraženo riziko a požadovaná návratnost těchto firem. Takže spíše asi ne beta pohybující se vysoko nad třemi. Například Magna má betu na hodnotě 1,54.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Prezentace

27.12.2024 Stále více lidí investuje do bitcoinu.

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

Okénko investora

Miroslav Novák, AKCENTA

Ali Daylami, BITmarkets

Petr Lajsek, Purple Trading

Mgr. Timur Barotov, BHS

Jakub Petruška, Zlaťáky.cz

Olívia Lacenová, Wonderinterest Trading Ltd.

Od slunečního světla do hlubin: Skrytý zdroj kyslíku, který vyvolává kontroverze

Jiří Cimpel, Cimpel & Partneři

Svět se mění: 4 klíčové výzvy, na které musíte připravit své děti

Ole Hansen, Saxo Bank

Šokující předpovědi - Ceny elektřiny se zblázní a USA zdaní datová centra AI

Radoslav Jusko, Ronda Invest

AI, demografie a ženy investorky. Investiční trendy pro rok 2025