Perly týdne: Důsledky silného globálního oživení a extrémně slabý dolarový sentiment

Morgan Stanley se domnívá, že končí fáze oprav americké ekonomiky. TD Securities nevěří v další udržitelný růst cen ropy a v posilování dolaru. Barry Ritholtz míní, že rok 2020 byl ohledně chování investorů výjimkou a Jim O’Neill uvažuje o důsledcích silného globálního oživení. A ještě více v nových Perlách týdne.

Ropná karta, inflace, dolar: Na trhu s ropou se vytváří převis poptávky nad nabídkou. To táhne ceny nahoru a to je negativní zpráva pro země, které ropu dováží. Pro Bloomberg Markets to uvedl měnový stratég Mitul Kotecha, který pracuje pro TD Securities. Prospívat naopak vyšší ceny ropy budou zemím vyvážejícím ropu a obecně se dá říci, že rozvíjejícím se ekonomikám vyšší ceny ropy skutečně pomáhají. Ovšem s výjimkou uvedených importérů. V Asii jsou zejména oni a tento region tak spíše tratí.

Je možné, že by současná vyšší inflace spolu s rostoucími cenami ropy výrazně zvýšila výnosy amerických vládních obligací? Stratég se domnívá, že pravděpodobně ne. Na to, aby trhy nějak výrazně reagovaly, by podle něj musel přijít znatelnější posun v cenách ropy. A k němu spíše nedojde, protože OPEC nakonec zareaguje na rostoucí poptávku zvýšením těžby. Pokud by se pak ceny ropy dostaly přes určitou hranici, bude to stimulovat i americkou těžbu z břidlic.

Kotecha se domnívá, že trhy přijaly tezi Fedu o tom, že inflační tlaky jsou jen přechodného charakteru. V prostředí rostoucích inflačních tlaků a tenzí na nabídkové straně ekonomiky se totiž výnosy amerických obligací v podstatě nemění a to značí, že investoři skutečně vnímají tyto tlaky jako přechodné tak, jako Fed.

Stratég byl tázán i na vývoj v Číně a na měnový kurz renminbi. Podle něj čínská centrální banka vysílá signály směřující proti posilování renminbi, ale „trhy neposlouchají“ a kurz tak má stále tendenci posilovat. Do země se totiž hrne kapitál motivovaný oslabujícím dolarem a cílem čínské centrální banky pak může být spíše to, aby kurz renminbi posiloval jen pomalu, než aby tento směr úplně obrátil. K tomu stratég dodal, že Čína byla v posledních letech jednou z nejméně aktivních zemí co se týče intervencí na měnovém trhu.

Jaký je výhled na dolaru? Kotecha míní, že sentiment na americké měně je extrémně slabý. Na obrat by tu byl potřeba buď výraznější růst výnosů amerických obligací. Či posun směrem ke globální averzi k riziku, který by investory tlačil do bezpečných přístavů. Stratég ale nepředpokládá, že k něčemu takovému dojde i proto, že volatilita na trzích je celkově nízko a dluhopisové trhy „konsolidují“. Nejsme tak v prostředí vybízejícím pro nákup dolaru.

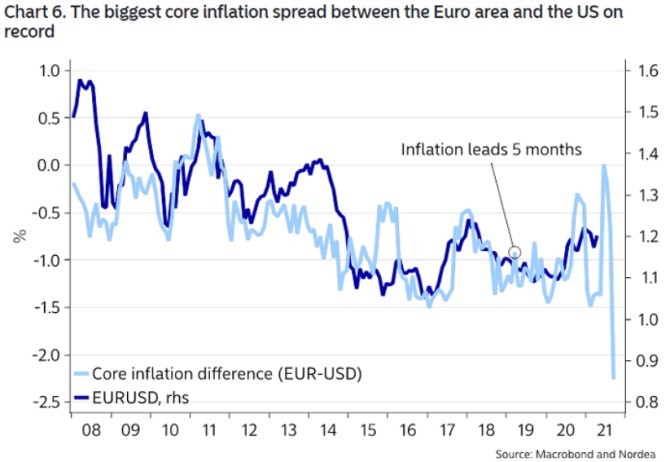

Inflace a dolar: Kurzu americké měny k euru se věnuje Nordea. V následujícím grafu porovnává rozdíl mezi evropskou a americkou inflací na straně jedné a kurz dolaru k euru na straně druhé. Rozdíl v jádrových inflacích je nyní rekordní, Nordea tvrdí, že jeho výše je pro eurodolar předstihovým indikátorem a to v časovém horizontu pěti měsíců:

Zdroj: Twitter

Stále nejasná inflace a názory marginálního centrálního bankéře: Rozhovor pro Bloomberg Markets poskytl známý ekonom Jim O’Neill, který nyní působí ve vedení Chatham House. Centrální banky by nyní podle něj udělaly největší chybu, pokud by se „rychle snažily něco udělat“. Globální ekonomická data se podle ekonoma nyní chovají predikovatelným způsobem. Některá sice ukazují, že inflace by se mohla zvedat udržitelným způsobem, ale centrální banky by to neměly brát jako danou věc. O’Neill o tom podle svých slov stále přesvědčen není, i když „možné to je“. Pokud ale bude globální oživení pokračovat současným tempem dalších několik měsíců, „centrální banky budou muset začít uvažovat o stáhnutí své uvolněné politiky, o tom není pochyb“.

Ekonom poukázal na to, že akciové trhy byly v květnu poměrně volatelní, ovšem celkově bez větších zisků To jej nepřekvapuje, protože v následujících měsících budou podle něj z globální ekonomiky skutečně přicházet silná data a „marginální centrální bankéř“ se bude ve svých názorech posouvat směrem ke změně politiky. Podle ekonoma nezačnou centrální banky hovořit přímo o utažení politiky, ale spíše o omezení likvidity, která z jejich strany na trhy proudí.

„Meme“ raketa: Vývoji na amerických akcií se věnuje i následující graf, který porovnává návratnost indexu složeného z akcií preferovaných retailovými investory s indexem takzvaných meme akcií. Tedy titulů, o kterých se intenzivně diskutuje na sociálních sítích obvykle bez toho, aby základem byla nějaká fundamentální změna ve společnosti. Retailový index si za poslední rok připisuje téměř 100 %, ale ve srovnání s druhým indexem jde jen o zlomek jeho návratnosti.

Zdroj: Twitter

Technologie a výjimečný rok 2020: Známý investor Barry Ritholtz hovořil na Bloomberg Markets o tom, že do roku 2020 převládal na trzích přístup založený na pasivním investování, rok 2020 ale přinesl změnu. Otázkou je, zda půjde o posun dlouhodobý, či jen přechodný jev. Ritholtz má podle svých slov spíše dojem, že dění v minulém roce bylo ovlivněno tím, že lidé seděli doma a „nudili se“. Takže spíše nastane opět posun směrem k pasivnímu investování. Ukáže se to například na objemech akcií zobchodovaných přes platformu Robinhood, která se stala populární mezi retailovými investory.

Ritholtz pak hovořil o tom, že podle řady studií táhne trh nahoru obvykle jen zlomek všech obchodovaných akcií. Jde tedy o to, jak nevynechat právě tento malý počet tahounů a jednou z možností je investovat s těmi, kteří dovedou dobře vybírat akcie – investovat aktivně. Takovým člověkem je podle Ritholtze třeba Bill Miller. Problém zde ale tkví v tom, že dopředu lze těžko určit, kdo takovým investorem skutečně je. Dominantním tématem jsou pak nyní na trhu a v investicích technologie. A to nejen velké technologické firmy, ale i technologie samotné, které jsou implementovány dlouhou řadou společností.

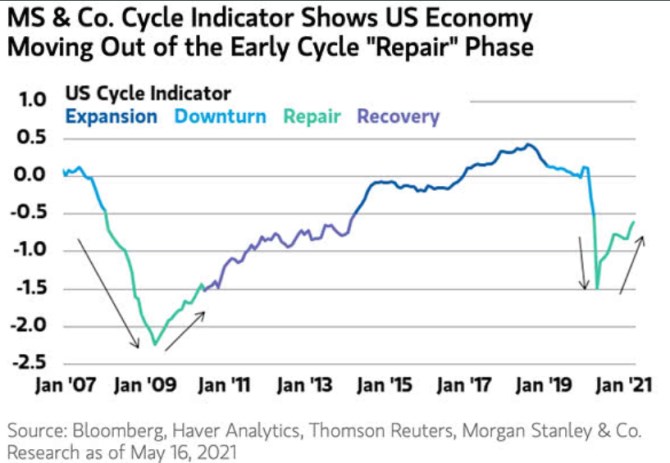

Fáze oprav končí: Morgan Stanley v komentáři k následujícímu grafu píše, že ekonomika se dostává z počáteční fáze „oprav“. V grafu je konkrétně vyznačen vývoj cyklického indikátoru, který banka používá. Pokud tomu tak bude, přichází fáze oživení:

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Měny-forex:

Přečtěte si také:

Benzín a nafta 25.01.2025

| Natural 95 36.82 Kč | Nafta 36.18 Kč |

Prezentace

24.01.2025 Samsung ukázal svůj nejlepší telefon.

22.01.2025 5 tipů, jak proměnit interiér pomocí…

21.01.2025 Nejoblíbenější Xiaomi roku má nástupce.

Okénko investora

Ole Hansen, Saxo Bank

Zlato a stříbro zaznamenávají nové zisky s nástupem éry Trump 2.0

Jiří Cimpel, Cimpel & Partneři

Ali Daylami, BITmarkets

Petr Lajsek, Purple Trading

Jakub Petruška, Zlaťáky.cz

ČNB patří mezi pět největších kupců zlata mezi centrálními bankami

Mgr. Timur Barotov, BHS

Peněz bude stále více: Investování již není možnost ale nutnost!

Olívia Lacenová, Wonderinterest Trading Ltd.

Překoná zlato v roce 2025 úroveň 3 000 USD? Prognózy se liší, důvody však zůstávají stejné

Miroslav Novák, AKCENTA