Obří jmění Archegos vymazáno během dní, regulátorům pod nosem

Bill Hwang si v tichosti budoval jedno z největších světových bohatství. I na Wall Street si ho jen málokdo všiml, než si ho všimli všichni. Hwang a jeho soukromá investiční firma Archegos Capital Management je nyní ústředním bodem jednoho z největších margin callů všech dob kvůli tajným a nebezpečně zapákovaným sázkám.

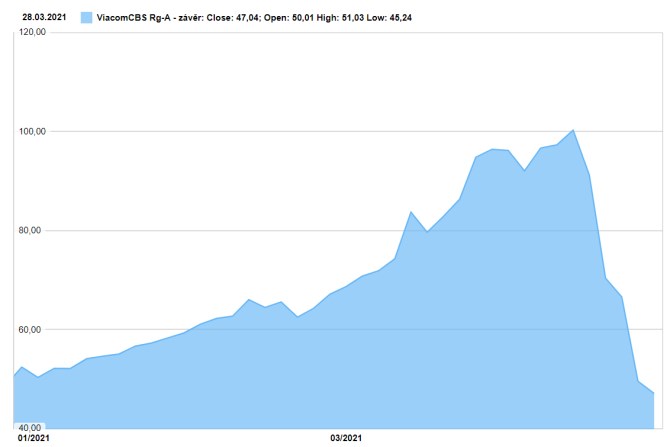

Poslední úspěch Hwangovy společnosti lze připsat akciím, které banky v posledních dnech zahazovaly – ViacomCBS, Discovery, GSX Techedu, Baidu. Ty všechny letos prudce vzrostly, což někdy obchodníky mátlo, protože nemohli pochopit proč. Jedna část Hwangova portfolia, se kterou od pátku obchodují v blocích Goldman Sachs, Morgan Stanley a Wells Fargo, měla minulý týden hodnotu téměř 40 miliard dolarů.

Bankéři tvrdí, že čistý kapitál Archegosu (což je v podstatě Hwangův majetek) dosáhl více než 10 miliard dolarů. A jak se začaly objevovat odprodeje, odhad celkových pozic jeho firmy stále rostl: desítky miliard, 50 miliard dolarů, dokonce více než 100 miliard dolarů. A pak se během dnů vypařily.

"Toto je pro family office Archegos Capital Management, naše partnery a zaměstnance náročná doba," uvedla v e-mailovém prohlášení mluvčí společnosti Karen Kessler. "O všech plánech se diskutuje, pan Hwang a tým se rozhoduje o nejlepší cestě vpřed."

"Nikdy jsem nic takového neviděl – to, jak to bylo tiché, jak koncentrované a jak rychle to zmizelo," řekl Mike Novogratz, kariérní makro investor a bývalý partner Goldman Sachs. "Musí to být jedna z největších ztrát osobního bohatství v historii." Pondělek ale tuto epizodu ticha ohledně Archegos přerušil.

Velké otazníky

Tato kaskáda obchodních ztrát má stále ještě dozvuk od New Yorku, přes Curych až po Tokio a zanechává po sobě nespočet nezodpovězených otázek, včetně těch velkých: Jak by někdo mohl podstoupit tak velké riziko s podporou bank přímo pod nosem regulačních orgánů po celém světě?

Jednou částí odpovědi je, že Hwang fungoval jako family office s omezeným dohledem a používal finanční deriváty, aby sesbíral velké podíly ve společnostech, aniž by je musel zveřejňovat. Další část spočívá v tom, že jej globální banky přijaly jako lukrativního zákazníka, a to navzdory záznamu o insider tradingu a pokusu o manipulaci s trhem, který ho před deseti lety vytlačil z podnikání v hedgeových fondech.

V roce 2012 urovnal tento učeň legendárního investora Juliana Robertsona žalobu Komise pro cenné papíry a burzu (SEC), která je obvinila je z insider tradingu a manipulace s akciemi čínských bank. „Bill“ Hwang a společnosti Tiger Asia Management a Tiger Asia Partners, ve kterých působil, zaplatili 44 milionů dolarů a Hwang navíc souhlasil s odchodem z investičního poradenství.

Brzy na to založil Archegos z řeckého „ten, kdo udává cestu“ a strukturoval jej jako family office. Family office jsou totiž u americké Komise pro cenné papíry obecně osvobozeny od registrace jako investiční poradci. Nemusí zveřejňovat své vlastníky, vedoucí pracovníky, ani to, kolik spravují. Tento přístup má smysl pro malé family office, ale pokud narostou do velikosti velkého hedgeového fondu, mohou už představovat riziko.

"To znovu vyvolává otázky ohledně regulace family office," řekl Tyler Gellasch, bývalý pobočník SEC, který nyní řídí obchodní skupinu Zdravé trhy. "Ptají se nás, proč nás to zajímá, když jde jen o rodinu a přátele. Odpovědí je, že mohou mít významný dopad na trh a regulační režim SEC.“

Vážený zákazník

Archegos navázal obchodní partnerství s firmami, jako jsou Nomura Holdings, Morgan Stanley, Deutsche Bank a Credit Suisse. Na nějakou dobu po Hwangově žalobě s ním Goldman Sachs odmítla obchodovat z důvodu dodržování předpisů, ale poté, co její soupeři z uspokojování jeho potřeb profitovali, povolila.

Celá mozaika jeho holdingu je stále nejasná. Jedním z důvodů je, že Hwang nikdy nepředložil formulář 13F o svých podílech, který musí na konci každého čtvrtletí každý investiční manažer, který drží více než 100 milionů USD v amerických akcích, vyplnit. A to proto, zdá se, že své obchody strukturoval pomocí swapů, čímž se tyto pozice ocitly na rozvahách bank. Navíc swapy také umožňují investorům přidat do portfolia velkou páku.

Nešťastní investoři

Bez potřeby prodávat svůj fond externím investorům zůstala Hwangovy strategie a výkonnost utajena. I když jeho jmění nabobtnalo, držel se tento padesátník stranou. Navzdory tomu, že kdysi pracoval pro Robertsonův Tiger Management, nebyl známý na Wall Street ani v newyorských sociálních kruzích.

Začátkem minulého týdne se kolo štěstěny obrátilo, když ViacomCBS oznámila sekundární nabídku svých akcií. Cena akcií se následující den propadla o 9 %. A následovala hodnota dalších cenných papírů, které jsou pravděpodobně v portfoliu Archegos a které se obchodovaly blokově. Ke čtvrtečnímu závěru klesla hodnota tohoto portfolia o 27 %. To stačí více než dost na to, aby tento pokles vymazal kapitál investora, který byl podle odhadu účastníků trhu zapáčený šesti až osminásobnou pákou.

Podle analýzy agentury Bloomberg banky celkově uvedly, že drží nejméně 68 % zbývajících akcií GSX, a také vlastnily minimálně 40 % čínské společnosti IQIYI a 29 % ViacomCBS – na všechny z nich vsadil Archegos velké částky.

"Jsem si jistý, že existuje řada opravdu nešťastných investorů, kteří si za posledních pár týdnů tato jména koupili," a nyní toho lituji, řekl v pondělí Doug Cifu, výkonný ředitel společnosti pro elektronické obchodování Virtu Financial v rozhovoru pro Bloomberg TV. Podle něj regulační orgány začnou řešit, zda „by měla být u family office větší transparentnost a zveřejňování informací“.

"Začnete se ptát, kdo další má podobné neviditelné jmění," řekl Novogratz. "Psychologie všech takových pák bez řízení rizik, to je téměř nihilismus."

Banky na potítku

Banky z Wall Street, které byly se zhroucením investiční firmy Billa Hwanga spojené, strávily celé pondělí informováním amerických regulačních orgánů. Komise pro cenné papíry svolala tyto banky a chtěla vědět, co způsobilo nucený prodej více než 20 miliard dolarů akcií spojených s Hwangovou Archegos Capital Management, uvedli lidé obeznámení s touto problematikou. Také Úřad pro regulaci finančního sektoru se tázal těchto makléřských společností na dopady na provoz, možná úvěrová rizika a další hrozby, uvedl jeden z těchto lidí.

„Situaci monitorujeme a od minulého týdne komunikujeme s účastníky trhu," uvedl mluvčí SEC v e-mailovém prohlášení. Credit Suisse a Nomura v pondělí varovaly investory, že mohou čelit „významným“ ztrátám poté, co nejmenovaný americký hedgeový fond nesplnil požadavky na marži. A Goldmani řekli investorům a klientům, že jakýkoli dopad společnosti Archegos bude pravděpodobně nehmotný, uvedla osoba obeznámená s touto záležitostí.

Toto odvětví je na zvládnutí těchto pádů pravděpodobně mnohem lépe vybavené díky pravidlům zavedeným po finanční krizi v roce 2008. Ta nutí banky držet podstatně více kapitálu jako nárazník proti ztrátám.

Zdroj: Bloomberg

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Prezentace

27.12.2024 Stále více lidí investuje do bitcoinu.

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

Okénko investora

Miroslav Novák, AKCENTA

Ali Daylami, BITmarkets

Petr Lajsek, Purple Trading

Mgr. Timur Barotov, BHS

Jakub Petruška, Zlaťáky.cz

Olívia Lacenová, Wonderinterest Trading Ltd.

Od slunečního světla do hlubin: Skrytý zdroj kyslíku, který vyvolává kontroverze

Jiří Cimpel, Cimpel & Partneři

Svět se mění: 4 klíčové výzvy, na které musíte připravit své děti

Ole Hansen, Saxo Bank

Šokující předpovědi - Ceny elektřiny se zblázní a USA zdaní datová centra AI

Radoslav Jusko, Ronda Invest

AI, demografie a ženy investorky. Investiční trendy pro rok 2025