Od amerických výnosů přes dolar až po slabé euro a korunu

Klíčové body

- Dolar profituje z růstu výnosů amerických dluhopisů.

- Vyšší volatilita amerických bondů by se mohla přelít na volatilitu akcií, o něco slaběji pak na volatilitu devizových trhů.

- Oslabení koruny z titulu silného dolaru proti euru nabízí možnost zajímavého zajištění kurzu, vzhledem k predikci jeho dalšího posílení.

Prodloužený víkend a pak nástup, který posunul výnos desetiletého dluhopisu nejvýše od loňského února. Tak by se zjednodušeně dala popsat první polovina aktuálního týdne, která přinesla další nárůst dlouhých amerických sazeb. Posun byl přitom dostatečně razantní, aby do zisku poslal dolar a do ztráty naopak euro a procyklické měny, včetně koruny.

Vidina rostoucích sazeb na delším konci americké výnosové křivky stále nenašla svého kata. Naopak. Je čím dál silnější, přičemž potenciál spatřujeme spíše v dalším posílení tohoto výhledu, zejména pokud srovnáme ekonomickou situaci ve Spojených státech se situací v eurozóně, a to se všemi aspekty na straně měnové a především fiskální politiky.

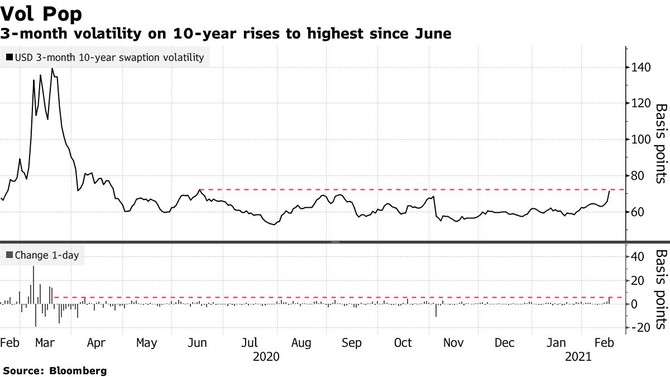

Jaký bude výsledek? Další možný posun delších amerických výnosů, patrně vyšší dluhopisová volatilita (v úterý největší nárůst od března) s možností přelití na akciový trh, případně slaběji na ten devizový. Obava z akciového výprodeje z titulu vyšších sazeb tak nezmizí, i přesto, že vše jistí Fed. To vše nehledě na pár vrásek na čele některých citlivějších představitelů ECB, které mohl v posledních dnech způsobit tzv. spillover efekt na delším konci výnosových křivek obou stran Atlantiku. Situaci na té americké včera nejprve uklidnila nad očekávání lepší data maloobchodu a cen výrobců, která paradoxně přispěla k poklesu výnosů kratších i delších splatností. Večer zveřejněné Fed Minutes pak desetiletý výnos vrátily nahoru zpět k 1,3 %.

Trhy v dokumentu registrovaly zejména rétoriku ujišťující pokračování nákupů aktiv současným tempem do doby, než bude vidět významný posun směrem k cílům obou mandátů, a dále i zmínku o podpoře růstu z titulu vakcinace, byť stále za přítomnosti výrazných rizik spjatých s pandemií. Nás pak zaujal komentář k připravovanému fiskálnímu balíčku v hodnotě 1,9 bilionu dolarů. Ten dle Fedu představuje jen mírné riziko základního scénáře výhledu směrem vzhůru, což – minimálně rétoricky – oslabuje všechny představy o možném přehřátí americké ekonomiky.

Graf nárůstu volatility desetileté swapce v rámci tří měsíců v úterý vzrostl o téměř 30 bazických bodů. Trh tak v podstatě vidí možnost posunu výnosu desetiletého dluhopisu v daném časovém rámci na zhruba 1,6 %, nebo na zhruba 1 %.

Vrátíme-li se k dění předchozích týdnů, za zmínku stojí několik případů, kdy byla zveřejněna překvapivě horší data (šlo zejména o trh práce), avšak v reakci na to jsme pozorovali v podstatě neměnné krátké sazby a naopak rostoucí dlouhé. To potvrzuje zvýšenou časovou prémii, kterou je možné ztotožnit s jistou „obavou“ z inflace. Ta je ostatně reflektována i inflačními očekáváními. Byť je náš přístup zejména k těm tržním opatrnější (psali jsme zde), trend jejich posunu rozporovat nelze. Nemyslíme si však, že je potřeba panikařit ve smyslu náhlé akcelerace tempa růstu cen.

Naše čtení amerického inflačního výhledu je v souladu s politikou Fedu cílícího průměrnou inflaci, což se týká kratšího konce křivky. Na tom delším se pak podepisuje ona vidina reflace se silnou fiskální podporou, avšak podle nás stále s nikterak extrémními inflačními obavami. Cesta Fedu směrem k mandátu plné zaměstnanosti bude ještě nějakou dobu trvat. Stejně tak zabere i ukotvení dlouhodobých inflačních očekávání na oněch 2 %, aniž by trh jakkoliv zmátly přechodné inflační faktory, které tempo amerických cen ovlivní v příštích měsících.

Dolar má stále kam posílit

Posílení dolaru bylo tento týden taženo nárůstem reálných sazeb. Za jejich posunem stál zmiňovaný růst delších nominálních výnosů spojený především s aspektem reflace, ale rovněž i s technickým obchodováním a z jisté části i nabídkovou stranou dluhopisového trhu.

Aktuální dění na dluhopisovém trhu, včetně jeho vlivu na dolar, souvisí s citelnou divergencí americké ekonomiky ve srovnání s ostatními, zejména s tou evropskou. Potvrzuje se tak tzv. teorie „dollar smile“ (psali jsme zde), která vzhledem k proočkovanosti americké ekonomiky a vidině lepší ekonomické výkonnosti nahrává právě zeleným bankovkám. Podle nás tomu tak bude především během prvního čtvrtletí, případně na začátku druhého. Poté očekáváme, že se ona divergence začne zmenšovat, což by do hry mohlo opět vrátit například euro a procyklické měny.

Vliv rostoucích amerických výnosů přes silnější dolar jsme v tomto týdnu pozorovali i na koruně. Ta se i přes vyšší domácí tržní sazby podívala na úrovně jen pár haléřů pod 25,90 za euro. Tento efekt můžeme pozorovat v okamžicích, kdy se americké výnosy intenzivně a rychle posouvají, díky čemuž globální síla americké měny přetlačuje zejména ty rizikové.

V rámci výhledu zbytku roku, zejména druhé poloviny, pracujeme jak s predikcí návratu tlaků na slabší dolar skrze nízké reálné sazby, tak se silnější korunou profitující z ekonomické obnovy, na níž navazuje očekávané zvýšení úrokových sazeb. Jakýkoliv posun směrem k hranici 26,00 za euro tak představuje zajímavou příležitost, kterou je možné využít k zajištění měnového kurzu. Očekáváme totiž, že bychom se letos díky kombinaci domácích i zahraničních faktorů mohli posunout směrem ke kulaté psychologické hranici 25,00 za euro (ve druhé polovině roku očekáváme pohyb v pásmu 25,00 až 25,50 za euro).

VÝHLED PRO DNEŠNÍ DEN

Dolar se vůči euru v online směnárně RoklenFx obchoduje za středový kurz 1,2048 EURUSD, dolarový index se pak nachází na hodnotě 90,93 bodu. Během dne by se kurz EURUSD měl pohybovat v rozmezí od 1,2006 do 1,2115 EURUSD.**

Koruna se aktuálně vůči euru v online směnárně RoklenFx obchoduje za středový kurz 25,87 EURCZK. Dle naší predikce by se kurz vůči euru měl držet v rozmezí 25,80 až 25,95 EURCZK, ve dvojici s dolarem zase od 21,34 až 21,58 USDCZK.**

**Průměrný nominální kurz, zveřejňovaný ECB, bude dle použitých modelů s vysokou pravděpodobností ve zmíněném intervalu. Predikce měnových kurzů jsou založeny na modelu časových řad, který zohledňuje předchozí hodnotu kurzu i jeho minulou volatilitu. K přesnějšímu určení budoucí volatility je do modelu navíc zakomponován faktor zveřejňování makroekonomických dat. Model je tak schopen určit, kdy lze očekávat zvýšenou či sníženou volatilitu směnného kurzu.

Disclaimer: Tento článek má pouze informativní charakter a neslouží jako investiční doporučení dle zákona č. 256/2004 Sb. o podnikání na kapitálovém trhu. Při zpracování tohoto článku autor vycházel z veřejně dostupných zdrojů. Za případné chyby v textu nebo v datech nenesou společnosti Roklen Holding a.s. ani Roklen360 a.s. odpovědnost.

Portál Roklen24.cz je exkluzivní server o ekonomice, financích a investicích, který poskytuje aktuální ekonomické zpravodajství, real-time data, grafy, analýzy, názory, videa a rozhovory.

Portál Roklen24.cz je exkluzivní server o ekonomice, financích a investicích, který poskytuje aktuální ekonomické zpravodajství, real-time data, grafy, analýzy, názory, videa a rozhovory.