Návrat na trend a hranice za hranicí

Jedním z možných vysvětlení toho, jak si vede americký akciový trh (a nejen on) je, že akcie berou do úvahy hlavně velmi dlouhodobý výhled. Takže zase moc nezáleží na tom, co se bude dít během několika následujících čtvrtletí, pokud se nezmění předchozí trendy a směry. Před časem jsem tu prezentoval pár simulací, které ukazovaly, že i hluboký krátkodobý propad má ve srovnání s relativně malým zhoršením dlouhodobého trendu skutečně poměrně malý dopad na hodnotu akcií. Z tohoto pohledu ono vysvětlení dává smysl. Otázkou první pak ale je, proč se jindy tak často hovoří o tom, že akcie se naopak zaměřují hlavně na krátkodobé výsledky a ukazatele. Otázka druhá se týká onoho trendu a dlouhodobého výhledu.

K těmto úvahám mě přivedly zpět dva grafy. První z nich je z dílny Oxford Economics a podle něj by se ekonomika vrátila na úrovně z konce roku 2019 někdy na konci příštího roku. Jak bylo uvedeno výše, pokud by akcie skutečně hleděly hlavně daleko do budoucnosti, to by samo o sobě ještě nemuselo být tak velkou překážkou optimismu. Nicméně podle tohoto grafu se ekonomická aktivita na předchozí trend vlastně nikdy nedostane. A to již je jiná.

Ve svých úvahách tu občas píšu, že čelíme situaci, v níž ohledně dalšího vývoje nikdo neví nic. A ani OE pravděpodobně nemá fungující věšteckou kouli. Tento scénář se tak nemusí naplnit a může uhnout oběma směry. Při podobné nejistotě se s oblibou obracíme pro vodítka do minulosti a snažíme se posoudit, nakolik byla ta, či ona situace relevantní z hlediska současného vývoje. V Haver Analytics se v podobném duchu podívali na poslední čtyři recese a srovnali délku jejich trvání s počtem čtvrtletí, během kterých se zisky na akcii dostávaly na předchozí maxima:

Zdroj: Twitter

Nejdelší byla recese roku 1981 a pak roku 2008. Ovšem trend ohledně doby zotavování zisků je jasný: Její délka soustavně roste a zatímco v roce jim na dosažení předchozího vrcholu stačilo asi 9 čtvrtletí, po roce 2008 to již byl téměř dvojnásobek, tedy čtyři roky. Samozřejmě můžeme nyní začít uvažovat nad tím, proč by to tentokrát mělo být jinak. Lepší třeba proto, že recesi vyvol vnější faktor a ekonomika neměla žádné vážné vnitřní nerovnováhy. Pokud by ale prostě jen držel trend, bude oživování zisků trvat zase o něco déle. Argumenty o tom, že ceny akcií hledí daleko do budoucnosti tak na jednu stranu mají velkou podporu teorie, ohledně praxe bych si tím ale nebyl zase tak jist.

Hranice za hranicí

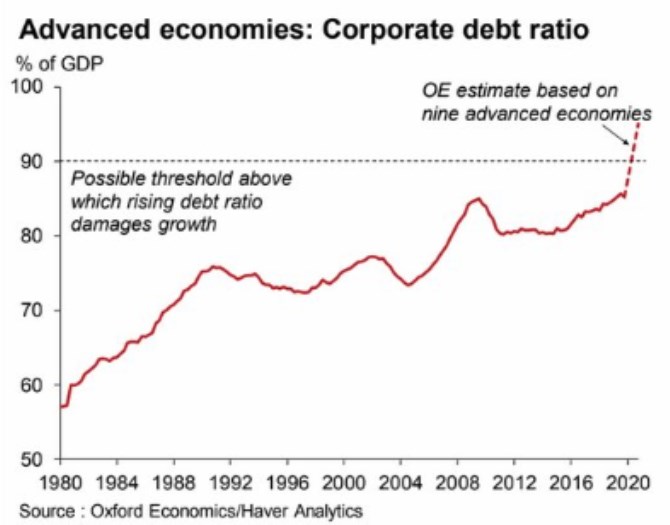

Krátce bych se dnes ještě rád zamyslel nad třetím grafem, který s uvedenými dvěma souvisí nepřímo. OE v něm ukazuje historický a projektovaný vývoj korporátního zadlužení v devíti největších vyspělých ekonomikách. Soustavný trendový růst nepřekvapí, hovoří se o něm hodně (i když z nějakého důvodu ani zdaleka ne tolik jako o navyšování dluhů vládních). Projekce pak popisují prudký růst nad to, co OE popisuje jako hranici, nad kterou již další růst dluhů poškozuje ekonomickou aktivitu:

Zdroj: Twitter

Důvodem, proč zde graf ukazuji, není červená křivka, ale právě ona přerušovaná přímka. Někteří si možná vzpomenou, že s podobným konceptem přišli po krizi roku 2008 dva známí ekonomové, kteří tvrdili, že po překročení hranice 90 % se již vládní dluhy stávají brzdou růstu. Jejich práce měla možná i velký vliv na pokrizovou fiskální politiku, ale také byla dosti kritizována a ukázalo se, že obsahuje i chyby ve výpočtech. O to ale nejde, to se stane. Jde o míru, s jakou vůbec lze nějaké věci zjednodušit. Na jednu stranu máme rádi jednoduchá pravidla a vodítka, ale kreslit podobné hranice je asi spíše již za hranicí zjednodušitelnosti. Proč?

Vezměme si jen jak velké jsou rozdíly mezi jednotlivými zeměmi, ve struktuře a odolnosti jejich ekonomik. Něco úplně jiného je recyklace domácích úspor do vládních výdajů v Japonsku a třeba situace v Řecku, či ve Španělsku, kde po roce 2008 došlo k prudkému růstu vládních dluhů proto, že vláda na sebe vzala přímo a nepřímo zadlužení sektoru soukromého. A v neposlední řadě je tu otázka kauzality. Můžeme totiž zjistit, že se tempo ekonomického růstu statisticky láme s překročením určité míry zadlužení. Ale kauzalita tu může být obousměrná - dluhy tlumí růst a pomalý růst zvyšuje dluhy. To samozřejmě není obhajoba vysokého zadlužení – občas tu píšu třeba o tom, že by ekonomice i formám prospělo více akcií.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Prezentace

23.04.2024 Podle čeho vybírat plechový zahradní domek?

18.04.2024 Daňové přiznání lidem provětralo peněženky....

Okénko investora

Ali Daylami, BITmarkets

Michal Brothánek, AVANT IS

Olívia Lacenová, Wonderinterest Trading Ltd.

Evropský průmysl zelené energie má problém: Společnosti se stěhují do USA

Mgr. Timur Barotov, BHS

Trhy střízliví a vedou ruku amerického Fedu ke zpřísnění politiky

Petr Lajsek, Purple Trading

Miroslav Novák, AKCENTA

Spotřebitelská inflace v eurozóně odeznívá, pro služby to však úplně neplatí

Jiří Cimpel, Cimpel & Partneři

Jakub Petruška, Zlaťáky.cz

_w60h45_w76h50.png)