Ranní souhrn: ECB přišla s monetární bazukou; Vlády plánují další stimuly

- S&P 500 předvedl nejhorší týden od Lehman Brothers, Stoxx Europe 600 méně výrazná ztráta

- ECB přišla s monetární bazukou

- Na trhu se stále vyskytují potíže s likviditou

- Během minulého týdne opět propadla ropa, dopad na kreditní riziko

- Vlády mají v plánu další stimuly

- Dolar posílil na více než 3-leté maximum s ohledem na rostoucí poptávku po hotovosti

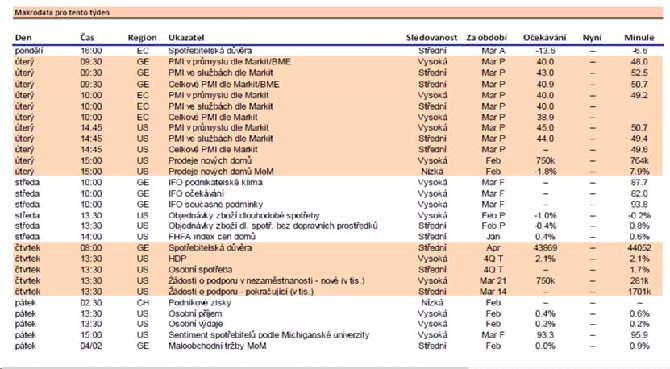

- Zítra vyjdou předběžná březnová PMI v eurozóně a USA

Výhled

Americké futures i asijské indexy v červeném teritoriu v reakci na neschválení navýšení vládního balíčku na 2 biliony USD

Koronavirus dopady

Podle některých odhadů by HDP eurozóny mohlo v případě tříměsíčního přetrvání karantén a uzavřených hranic poklesnout v roce 2020 asi o 4%. Stejný, tedy 4% pokles, předpovídají mnozí i pro USA. Největší propad zaznamená ekonomika ve druhém kvartále, kdy se naplno projeví dopad současných tvrdých opatření. Očekává se, že americké hospodářství může předvést svůj nejhorší kvartální pokles v moderní historii. Sestupné tendence nastanou i v případě firemních zisků. Např. Goldman Sachs očekává, že korporátní zisky v roce 2020 propadnou o 33%. Dominantním scénáře většiny prognóz zatím zůstává silné hospodářské oživení v roce 2021.

Stimuly

Spojené státy by mohly rozšířit vládní stimul až na 2 biliony dolarů. Prozatím však jednání mezi vládní administrativou a opozicí zkrachovala. Demokratům vadí, že balíček příliš myslí na velký byznys. Opozice např. kategoricky trvá na zákazu buybycků u společností, které by obdržely jakoukoliv formu vládní pomoci. Balíček se soustředí zejména na podporu malých a středních podniků, které současné peripetie zasáhnou nejvíce. Vláda pravděpodobně přistoupí i k přímým platbám americkým domácnostem. Hovořilo se až o částce 1 000 dolarů na hlavu. Německo rovněž oznámilo plán navýšit vládní výdaje o dalších 120 mld.EUR. Navíc největší evropská ekonomika obnoví činnost fondu, který by měl možnost získat podíl ve firmách postižených krizí nebo se podílet na restrukturalizaci dluhů takových podniků. Palebná síla tohoto vehiklu by mohla dosáhnout až €500 mld.

PMI

Zítra vyjdou v USA a EMU předběžné indexy nákupních manažerů za březen. Tento měsíc nabídne tento ukazatel zřetelný pohled na zpomalení ekonomické aktivity na obou stranách Atlantiku. V eurozóně se očekává pokles výrobních PMI na 39 z únorových 49,2. Ukazatel pro služby pravděpodobně spadne na hodnotu 40, zatímco v únoru se nacházel na úrovni 52,6. O něco lepší hodnoty se očekávají v USA, což souvisí s pozdějším zahájením karantén. Výrobní PMI by se měl snížit na 44 z únorových 50,7. Služby zřejmě propadnou o něco více: 42,4 vs 49 v předchozím měsíci. Existuje značná šance negativního překvapení. Současné karantény a přerušování výroby jsou vskutku bezprecedentní. Zkušenost z Číny, kde již vyšla tvrdá data, poukazuje na citelnější než očekávaný propad.

Silný dolar a poptávka po hotovosti

Dolar posílil proti EUR na nejsilnější úroveň od ledna 2017. Současné zpevnění souvisí s nárůstem averze k riziku a unikátní rolí dolaru jako globální rezervní měny. Rostoucí poptávka po dolarové hotovosti vychází z rebalancingu portfolií (navyšování hotovosti částečně i kvůli výběrům) a margin callů. Zvýšený zájem o hotovost můžeme pozorovat na poklesu výnosů tříměsíčních pokladničních poukázek, které představují ekvivalent cashe. Výnos propadl na nulu. Fed v reakci na obavy o dolarovou likviditou rozšiřuje swapové linky s jinými centrálními bankami. Tyto akce pomohou řadě zemí z regionu emerging markets vyhnout se problémům s dolarovou likviditou.

Ohlédnutí

Index S&P 500 minulý týden propadl o 15, což představuje nejvýraznější pokles od října 2008. Stoxx Europe 600 ztratil o 2,0%. Euro proti USD minulý týden oslabilo o 3,7% na 1,068. Jde o nejslabší úroveň od ledna 2017. Česká měna minulý týden prudce depreciovala na EUR/CZK 27,241 z EUR/CZK 26,269. Proti dolaru koruna oslabila na CZK/USD 25,54 před týdnem byla na CZK/USD 23,70.

ECB

Christine Lagardeová si po zasedání z 12. března napravila reputaci. Na mimořádném zasedání oznámila záměr nakupovat vládní a korporátní dluhopisy v celkovém objemu €750 mld. do konce roku. V součtu tak velikost všech programů ECB přesahuje 7% HDP jednotného měnového bloku. Dočasně by se mohla odchýlit od tzv. kapitálového klíče, což znamená, že může do svého portfolia zařadit více dluhopisů jižního křídla eurozóny. Výnosy italských vládních bondů propadly z vrcholu 2,4% na 1,6%. V rámci nového programu může ECB nakupovat i řecké státní dluhopisy, navzdory ratingu ve spekulativním stupni. V rekci na tento krok se výnos obligací helénské republiky smrskl ze 4% na zhruba 2,5%. Lagardeová zmínila, že ECB může objemy nakupovaných bondů dále navyšovat, pokud by hrozilo, že nárůst kreditních prémií zabraňuje správné funkci transmisního mechanismu. Akce centrální banky přispějí k uvolnění měnových podmínek v dohledné době.

Likvidita

V posledním týdnech mizí z trhu likvidita. Ta se projevuje nárůstem bid-ask spreadů napříč třídami aktiv. Patrné hlavně na dluhovém trhu. Proto Fed mohutně intervenuje na trhu vládních dluhopisů, dluhopisů krytých hypotékami a krátkodobých korporátních dluhopisů (commercial papers). Vzhledem k nižší likviditě přestávají fungovat některé arbitrážní mechanismy. Cena dluhopisových ETF se např. nachází výrazně pod NAV (čistou hodnotou aktiv) těchto fondů. Akce centrálních bank pomohou v následujících týdnech likviditu stabilizovat. Obecně platí, že v prostředí nízké likvidity dochází k výraznějším cenovým turbulencím.

Ropa

Ropa za poslední týden opět ztratila téměř 30%. Na poklesu se kromě nárůstu averze k riziku podepsala i eskalace cenové války mezi Ruskem a Saudskou Arábií. Nízké ceny černého zlata vyvolávají nárůst kreditního rizika. Prudce se zvyšují výnosy dluhopisů ropných firem. Ropné společnosti s ratingem ve spekulativním stupni tvoří 11% všech amerických firem v tomto kreditním segmentu. To znamená, že nízké ceny ropy znamenají výrazný nárůst kreditního rizika. Např. dluhopis společnosti Occidental Petroleum se splatností v roce 2029 se koncem února obchodoval s výnosem 3%. Aktuálně nese stejný papír přes 10%.

Zdroj: CYRRUS, Bloomberg

Společnost CYRRUS, a.s., je licencovaným obchodníkem s cennými papíry a jednou z největších makléřských společností v České republice. Obchodování na finančních trzích zahrnuje mnoho specifických činností. Nejsme jen broker. V současnosti vám skrze naše další společnosti dokážeme pomoct s hledáním strategického investora, rozvojem vašeho podnikání pomocí dotací, obchodováním v cizích měnách i s marketingem.

Společnost CYRRUS, a.s., je licencovaným obchodníkem s cennými papíry a jednou z největších makléřských společností v České republice. Obchodování na finančních trzích zahrnuje mnoho specifických činností. Nejsme jen broker. V současnosti vám skrze naše další společnosti dokážeme pomoct s hledáním strategického investora, rozvojem vašeho podnikání pomocí dotací, obchodováním v cizích měnách i s marketingem.

Poslední zprávy z rubriky Makroekonomika:

Přečtěte si také:

Prezentace

27.12.2024 Stále více lidí investuje do bitcoinu.

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

Okénko investora

Olívia Lacenová, Wonderinterest Trading Ltd.

Miroslav Novák, AKCENTA

Ali Daylami, BITmarkets

Petr Lajsek, Purple Trading

Mgr. Timur Barotov, BHS

Jakub Petruška, Zlaťáky.cz

Jiří Cimpel, Cimpel & Partneři

Svět se mění: 4 klíčové výzvy, na které musíte připravit své děti

Ole Hansen, Saxo Bank

Šokující předpovědi - Ceny elektřiny se zblázní a USA zdaní datová centra AI