Prý největší propadák na trhu...

CNBC si dala tu práci a vytvořila dva seznamy akcií. Na prvním z nich jsou nejoblíbenější akcie v indexu DJIA s tím, že oblíbenost je dána podílem doporučení „koupit“ na celkovém počtu doporučení. Na prvním místě je zde společnost United Health Group, kterou z 26 analytiků doporučuje 25. Následují Visa, Microsoft a Merck – další tituly, kde jen malý počet analytiků jde proti všeobecně pozitivnímu pohledu.

Onu pozitivně vnímanou část trhu shrnuje následující tabulka:

Zdroj: CNBC

Pro mě je ale asi zajímavější druhá tabulka. Je známo, že na trhu, respektive mezi analytiky obecně převažuje nákupní optimismus. To někdy znamená, že už doporučení „neutrální“ je vnímáno jako impuls k prodejům. Druhá tabulka neukazuje akcie s nejvyšším podílem tohoto doporučení, ale něco trochu měkčího – akcie s nejnižším podílem doporučení koupit. V kontextu onoho celkového doporučovacího optimismu jde ovšem stále o kandidáty na akciové vyvrhely.

Zdroj: CNBC

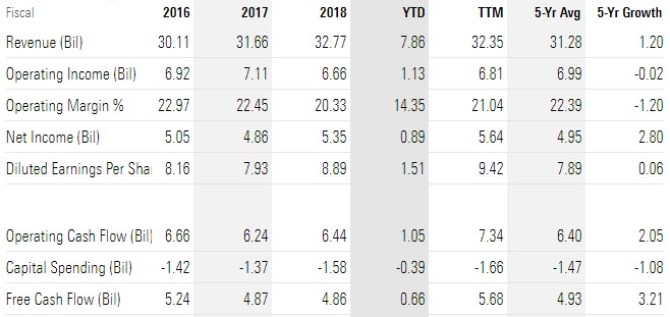

Tabulce „dominuje“ společnost 3M, u které „kupovat“ doporučují jen 4 analytici ze 17. Já jsem se tu již před dlouhou řadou let o této akcii vyjadřoval v pozitivním duchu, protože v určitém smyslu šlo a podle mne stále jde o ideál: má silnou značku, je diverzifikovaná, ale ne rizikovým způsobem napříč nesouvisejícími aktivitami. Průměr návratnosti investic za posledních pět let kolem 30 %, návratnost vlastního jmění 50 %. Z každého dolaru tržeb firmě zbude po investicích asi 18 centů volného toku hotovosti. Akcionářům sice už vyplácí více, než vydělává, ale rozvaha je stále hodně silná (čistý dluh k EBITDA kolem jedné). Trhliny se samozřejmě objevují, například v souvislosti s PFAS chemikáliemi.

Hlavní ale v kontextu výše uvedeného je to, jak jsou výše uvedená „pozitiva a jistoty“ naceněny trhem. Je totiž možné, že ona nevraživost analytiků pramení čistě z toho, že tu sice hovoříme o hodnotě, ale předražené. Což není na trhu zase tak ojedinělý jev. Před pěti lety se přitom akcie 3M obchodovala za cca 150 dolarů, na počátku roku 2018 už za 250 dolarů, ale pak přišlo období pro tento titul nepřívětivé a nyní se cena pohybuje pod 180 dolarů. A podle mých jednoduchých výpočtů by současnou kapitalizaci firmy ospravedlnil růst volného toku hotovosti (rovný volnému toku hotovosti na vlastní jmění) ve výši 3 % ročně.

Pohled na následující tabulku a zejména její poslední řádek ukazuje, že shodou okolností je to jen o málo nižší tempo růstu, než kterým volný tok hotovosti rostl za posledních pět let. Z tohoto pohledu tak platí, že trh více méně čeká opakování historie, což se nezdá být jako nějaká do očí bijící předraženost. Teprve až když si všimneme, že tento historický růst 3,21 % byl jen asi z třetiny dán růstem tržeb a zbytek musely zajistit marže, celá věc se již jeví jako potenciálně přehnaný optimismus trhu. Čistě proto, že marže nelze zvyšovat donekonečna. Nicméně já bych na trhu našel nejednu akcii, která má podle mne mnohem větší sklony k bublinovatosti.

Zdroj: Morningstar

Za poznámku stojí, že za relativně atraktivní považuje akcii jinak obvykle konzervativní Morningstar. Ta má totiž nyní cílovou cenu nastavenu na 187 dolarů, nedávno byla snížena ze 190 dolarů právě kvůli zmíněným chemikáliím a z nich plynoucím možným závazkům. Morningstar vidí 3M jako firmu typu „HDP plus“. Jinak řečeno, její růst by měl o něco převyšovat růst produktu kvůli tomu, že jde o společnost, která je díky svému mimořádnému výzkumu a vývoji schopna přidávat hodnotu vyšším tempem než ekonomický „průměr“.

Jak jsem uvedl, současná kapitalizace implikuje asi 3% růst firmy, respektive jejího toku hotovosti. Pokud by rostla stylem „HDP plus“, mělo by to ale znamenat zhruba „4 % plus“ růst s předpokladem, že inflace bude na 2 % a potenciální růst produktu také. Takže ani z tohoto pohledu by 3M žádným propadákem být neměla. Pokud tedy nezačneme pracovat s volnějšími úvahami, třeba o tom, že investoři se z nějakého ne zrovna fundamentálního důvodu ještě více odkloní od podobných nízkorůstových firem.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Příbuzné stránky

- Největší vzestupy a poklesy kurzu kryptoměn za týden

- Energie - vývoj cen energií na komoditních trzích

- Plyn - vývoj cen zemního plynu na komoditních trzích

- Dlouhodobý investiční produkt - novela zákona o kapitálovém trhu

- Prý největší propadák na trhu...

- Největším propadákem BCPP bylo letos NWR -76%, nejlépe naopak Fortuna s +40%

- Co stojí za největšími akciovými propadáky letošního roku

- Ropný propadák roku 2017 je největším oblíbencem investorů

- Propadák Facebooku je největším jednodenním výmazem v historii akciových trhů

- Víkendář: Největší technologické propadáky letošního roku

- 10 největších akciových propadáků S&P se po výsledcích může stát hitem, díl I.

- Ropný propadák roku 2017 je největším oblíbencem investorů

Prezentace

16.01.2025 Nejnadupanější telefon současnosti se začal…

27.12.2024 Stále více lidí investuje do bitcoinu.

Okénko investora

Štěpán Křeček, BHS

Olívia Lacenová, Wonderinterest Trading Ltd.

Překoná zlato v roce 2025 úroveň 3 000 USD? Prognózy se liší, důvody však zůstávají stejné

Petr Lajsek, Purple Trading

Cena ropy prolomila klíčovou úroveň. Kolik si připlatíme za pohonné hmoty?

Miroslav Novák, AKCENTA

Ali Daylami, BITmarkets

Jakub Petruška, Zlaťáky.cz

Jiří Cimpel, Cimpel & Partneři

Svět se mění: 4 klíčové výzvy, na které musíte připravit své děti

Ole Hansen, Saxo Bank

Šokující předpovědi - Ceny elektřiny se zblázní a USA zdaní datová centra AI