Trh nevěří na normalizaci sazeb Fedu. Reálná sazba Fedu abnormálně pokulhává za výnosy dluhopisů

Pro investory z EMU nikdy nebylo tak nákladné koupit dluhopisy USA. Ano, například desetileté americké státní dluhopisy nesou 2,4 procenta, což je zlaté ve srovnání například s německými 0,3 procenty citelný rozdíl. Ale pokud si chcete zajistit kurzové riziko, tak najednou se váš efektivní výnos z oněch 2,4 procenta sníží až na -0,4 (ano mínus) procenta. Vedle úrokového diferenciálu (-1,2 procentního bodu) totiž aktuálně výrazně totiž poklesl tzv. cross-currency basis swap. Ten se používá na zajištění kurzového rizika a vyklesal na -0,8 procentního bodu. EMU pesimista by při pohledu na historický graf mohl vidět další krizi eurozóny, podobně jako v roce 2008 nebo 2011.

Nicméně tentokrát je „viníkem“ spíše Trump a jeho daňová reforma. Očekávaná repatriace zisků amerických společností totiž snížila a bude snižovat nabídku USD na finančním trhu pro evropské společnosti, které naopak USD potřebují. Dá se proto očekávat, že tlak na pokles cross-currency basis swapu bude dále pokračovat.

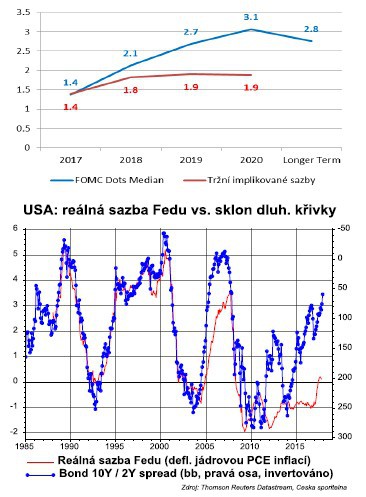

A tímto oslím můstkem se od EMU dostáváme k USA. Včera jsme se dívali na to, jak finanční trh nevěří americké centrální bance. Ačkoliv FED mluví o normalizaci a pokračujícím zvyšování sazeb (včetně snížení své bilance), tak finanční trh nadále očekává výrazně pomalejší zvyšování sazeb. V příštím roce čeká dvojí zvýšení sazeb, a to je tak ve finále vše až do roku 2020.

Protože trh moc nevěří na normalizaci sazeb, tak dlouhé výnosy nerostou tolik, jak by se slušelo. Obrázek výše

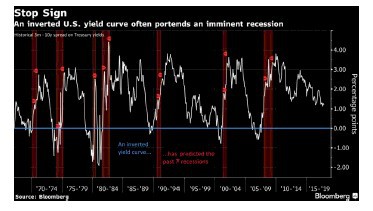

ukazuje, že za „normálních“ okolností by aktuální reálná sazba Fedu implikovala desetileté výnosy o nějakých 150 bazických bodů výše, než jsou. Tedy nikoliv na 2,4 procentech, ale v blízkosti procent čtyř.

Některé analytiky to znervózňuje, zvlášť pokud by spread pokračoval v poklesu. V minulosti záporný spread, neboli invertovaná výnosová křivka, byl spolehlivým indikátorem recese.

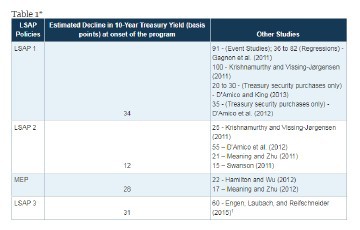

Podle mého názoru ovšem nesmíme zapomenout na dvě klíčové věci. Za prvé, konec kvantitativního uvolnění v USA neznamená, že jeho efekt zmizí z výnosů. Nezmizí, protože nerozhoduje změna bilance, ale její stav. Odhady efektu QE na výnosy se pohybují kolem 100 bazických bodů, což dokáže vysvětlit většinu z onoho „podezřelého“ rozdílu.

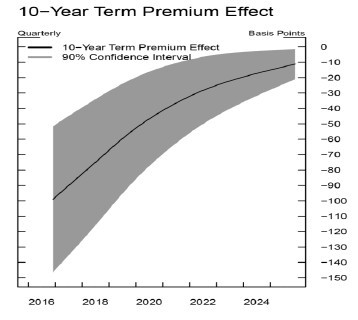

Studie Fedu předpokládá, že tento spread způsobený nákupy aktiv americkou centrální bankou se bude snižovat pozvolně s tím, jak bude docházet postupně ke snižování bilance Fedu. Během příštího roku by se mohl snížit o cca 30 bazických bodů a v roce 2025 by se mohl přiblížit k nule.

To je ale zaprvé. V minulém odstavci jsem schálně zdůraznil, že jde o efekt QE americké centrální banky. Takže za druhé, kvantitativní uvolnění v USA sice skončilo, ale v EMU a Japonsku pokračuje, takže v globální ekonomice roste likvidita. Ta představuje dodatečnou poptávku po finančních aktivech a tlačí jejich ceny nahoru (a výnosy dolů).

Pak je tady ještě otázka rovnovážné úrokové sazby, ale o tom zase jindy. Každopádně dlouhé výnosy budou mít tendenci růst, ale dlouhodobý trend růstu bude pozvolnější, než bylo v minulosti obvyklé.

David Navrátil

Přečtěte si také

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Příbuzné stránky

- Úrokové sazby - úroky z vkladů.

- Srovnání hypoték - porovnání úrokových sazeb a poplatků hypotéky

- Graf úrokových sazeb hypoték

- Úroková sazba hypotéky

- Srovnání půjček - sazby, podmínky, poplatky

- Sazba D57d, tarif D57d - elektřina

- ČEZ Prodej, a. s. Sazba D57d, tarif D57d

- Úrokové sazby ČNB

- ROHLIK FIN.10,0/26 - Dluhopis ROHLIK FIN.10,0/26 aktuálně, kurzy Burza - akcie online

- Energie - vývoj cen energií na komoditních trzích

- Plyn - vývoj cen zemního plynu na komoditních trzích

- Dlouhodobý investiční produkt - novela zákona o kapitálovém trhu

Prezentace

12.12.2024 Český trh zaplavily extrémně zlevněné Samsungy.

05.12.2024 K nejprodávanějšímu telefonu sezony tablet zdarma.

Okénko investora

Radoslav Jusko, Ronda Invest

Inflace v listopadu 2024: Jakou investiční strategii zvolit?

Miroslav Novák, AKCENTA

Olívia Lacenová, Wonderinterest Trading Ltd.

Černý pátek skončil, spotřebitelé utráceli více přes e-shopy, tržby v kamenných obchodech klesly

Štěpán Křeček, BHS

John J. Hardy, Saxo Bank

Petr Lajsek, Purple Trading

Ali Daylami, BITmarkets

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory