Nejatraktivnější a nejzatracovanější odvětví na americkém trhu

Minulý týden jsme zde věnovali čas kandidátovi na „nejhorší akcii na světě“. Šlo o firmu Sharp, u níž je již delší dobu patrná mimořádná skepse jinak obvykle optimistické analytické obce. Její názor nemění dokonce ani to, že akcie si navzdor radám analytiků nevede nijak zle. Podívejme se dnes, jak je to s doporučeními obecněji na úrovni jednotlivých odvětví a následně i na několik odvětvových fundamentálních ukazatelů.

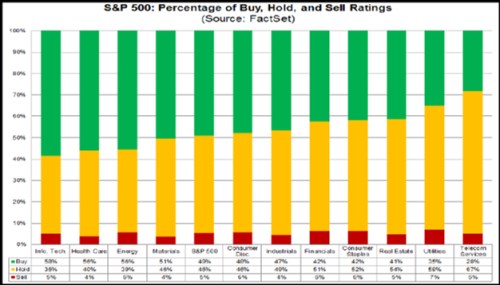

První z dnešních grafů shrnuje současný stav doporučení koupit (zeleně), držet (žlutě) a prodat (červeně) u odvětví z indexu SPX. Na první pohled je zřejmé, proč jsem v úvodu zmiňoval optimistické analytiky – doporučení prodávat je v naprosté menšině napříč celým trhem a ani u nejhorších utilit nedosahuje 10 %. Jinak řečeno, podle naprosté většiny analytiků a stratégů nejsou současné vysoké valuace trhu (viz níže) důvodem prodávat, hraje se jen o to, zda držet, či nakupovat:

Zdroj: FactSet

Největší důvěra panuje stále u informačních technologií a také u zdravotní péče, nejmenší důvěru mají naopak analytici u telekomunikací a utilit, kde dominuje doporučení držet. Pokud by se ovšem čtenář domníval, že doporučení budou kopírovat poměr cílových cen a cen na trhu, mýlil by se. Jak totiž ukazuje druhý obrázek, u takových telekomunikací jsou cílové ceny v průměru o 10 % nad cenami na trhu. Lépe na tom je pouze sektor dlouhodobé spotřeby (12 %). Jinak řečeno, telekomunikace jsou podle analytiků dost podhodnocené, ale zároveň nejsou moc atraktivní (otázkou je, jaká čísla jsou za průměry cílových cen).

Informační technologie jsou zde jen někde ve středu pole. Jen u utility i v tomto případě obestírá značná skepse a cílové ceny jsou jen asi 1,4 % nad cenami současnými (což vyvolává otázku, proč by je investoři měli držet a ne prodávat, protože požadovaná návratnost asi nebude pod 2 %):

Zdroj: FactSet

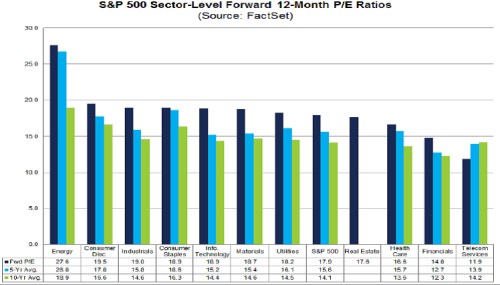

Ohledně analytických zpráv je podle mne dobré jít zlatou střední cestou. Tedy nepovažovat je za něco naprosto směrodatného, ale také k nim nepřistupovat s cynismem. Pokud si analytik dá s analýzou práci, hodnotu určitě má, ale nemusí to být zrovna ve „správné“ cílové ceně, či doporučení. A jak se výše uvedená data rýmují se současnými valuacemi sektorů? Jejich shrnutí je v posledním grafu, z kterého je zřejmé, že vyjma telekomunikací je současné PE nad jeho pětiletými a desetiletými průměry. A pětileté průměry převyšují ty desetileté, což ukazuje, jak se valuace v pokrizovém období soustavně zvedají:

Zdroj: FactSet

Podobně jako u valuací celého trhu tak i sektorový pohled na PE budí otázky týkající se přepálenosti a bublinovatosti. Pro relativně vysoké valuace ovšem obecně hovoří současná v podstatě ideální kombinace: Poměrně rychlý ekonomický růst nedoprovází inflační tlaky, a tudíž centrální banky nejsou výrazně tlačeny do toho, aby šláply na brzdy a naopak stále stimulovaly. Možná, že PE jsou o trochu výše, než by i tato růžová situace ospravedlňovala, ale podle mne nejde o žádný do očí bijící exces. Otázkou je „jen“ to, jak dlouho bude tato situace trvat. Odpověď je v podstatě hledáním prvotní příčiny oněch stále velmi mírných inflačních tlaků a toho, zda se stále někde neskrývá přeživší Phillipsova křivka.

Patria Online je investiční portál s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria Online je investiční portál s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Příbuzné stránky

- Dolar, Americký dolar USD, kurzy měn

- USD, americký dolar - převod měn na CZK, českou korunu

- Anglické jednotky délky, americké jednotky délky

- Energie - vývoj cen energií na komoditních trzích

- Plyn - vývoj cen zemního plynu na komoditních trzích

- Dlouhodobý investiční produkt - novela zákona o kapitálovém trhu

- Nejatraktivnější a nejzatracovanější odvětví na americkém trhu

- Americké akcie jsou stále nejatraktivnější v porovnání s dluhopisy díky nulovým sazbám Fedu

- Česko je pro investory dle mezinárodní studie nejatraktivnější trh ze zemí někdejšího východního bloku

- Nejatraktivnější nudná akcie na trhu?

- Zrcadlo trhu, pověz mi, kdo je ve SPAD nejatraktivnější (a komu se naopak vyhnout)

- Ernst & Young: ČR patří v Evropě mezi nejatraktivnější trhy pro private equity investory

Prezentace

27.12.2024 Stále více lidí investuje do bitcoinu.

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

Okénko investora

Petr Lajsek, Purple Trading

Mgr. Timur Barotov, BHS

Jakub Petruška, Zlaťáky.cz

Olívia Lacenová, Wonderinterest Trading Ltd.

Od slunečního světla do hlubin: Skrytý zdroj kyslíku, který vyvolává kontroverze

Jiří Cimpel, Cimpel & Partneři

Svět se mění: 4 klíčové výzvy, na které musíte připravit své děti

Ole Hansen, Saxo Bank

Šokující předpovědi - Ceny elektřiny se zblázní a USA zdaní datová centra AI

Radoslav Jusko, Ronda Invest

AI, demografie a ženy investorky. Investiční trendy pro rok 2025

Miroslav Novák, AKCENTA

ČNB v prosinci přerušila, nikoliv však zastavila cyklus uvolňování měnové politiky

Ali Daylami, BITmarkets