Trhy jsou na prahu obratu dolů, shodují se BoA, Citi, SocGen i Morgan Stanley

Globální finanční trhy jsou v poslední fázi své rally před obratem v cyklu. Shodují se na tom stratégové bank na Wall Street Morgan Stanley, Citigroup, Societe Generale nebo Bank of America. A varují před rozpadem dlouhodobých vztahů ve vývoji akcií, dluhopisů a komodit. A dlouhodobého přehlížení faktů a fundamentu ze strany investorů.

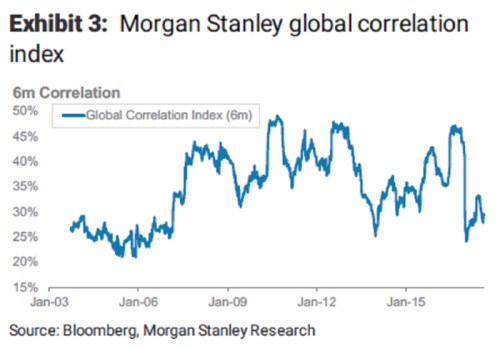

„Akcie ztrácejí svou korelaci s měnovými trhy, ty ztrácejí svou návaznost na sazby, celkově všechna aktiva přestávají být citlivá na vývoj cen ropy,“ poukazuje v dnešní analytické zprávě stratég Morgan Stanley Andrew Sheets.

Index banky, který korelaci mezi aktivy sleduje, Morgan Stanley Global correlation index, vykazuje nejnižší hodnoty za poslední dekádu. K prodejnímu tlaku, který spustily komentáře amerického prezidenta Donalda Trumpa a rostoucí napětí vůči Severní Koreji, přiživené následně nepokoji ve Virginii, se po bok amerických akcií přidal rizikovější dluh. A Morgan Stanley upozorňuje: toto jsme viděli v roce 2007 před rozpukem finanční krize. Investoři posuzují nyní rizika velmi úzce, s ohledem na vývoj v určitém sektoru, a nepřikládají význam globálnějších rizikům.

„A tato ztráta korelace mezi makro a mikroimpulzy, nás vede k myšlence konce cyklu, podobně, jako jsme byli svědky v letech 2005 až 2007,“ cituje ze zprávy Morgan Stanley server CNBC. Stratég banky Sheets doporučuje posílit alokaci v amerických akciích na úkor firemního dluhu a tím snížení expozice vůči silnějšímu zastoupení energetiky a spotřeby domácností.

Morgan Stanley upozorňuje, že přes vysoce napjaté poslední dva týdny zůstává index volatility CBOE v klidu a míří za třetím rokem poklesu svých hodnot.

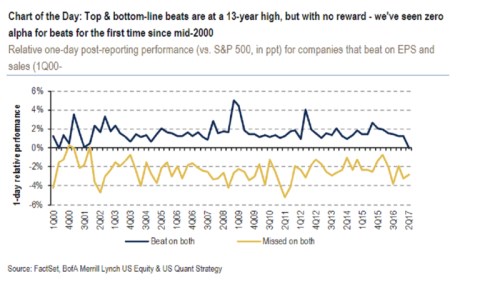

Další argument pro ztrátu pozornosti trhů směrem k fundamentu přidává Bank of America: a to nízkou pozornost výsledkům firem. „Firmy, které překonaly svými výsledky odhady analytiků nebo předčily vlastní cíle tržeb, nedostávají odměnu od investorů (v podobě růstu hodnoty akcií). Děje se tak poprvé a nejvýrazněji od roku 2000,“ upozorňuje Bank of America. „Může to být dokladem konce cyklu, jednoduše faktu, že pozice jsou už tak vysoko, že není prostor pro ocenění dobrých výsledků a zpráv, zní z Bank of America od analytičky pro americké akcie Savity Sbramanian.

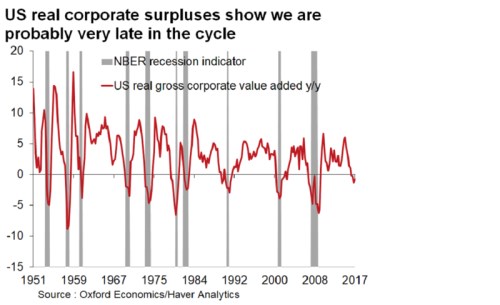

Další pohled přidává makroekonomický stratég v Oxford Economics, Gaurav Saroliya. A z jiného pohledu znovu k firemním ziskům. „Hrubá přidaná hodnota nefinančních firem po odpočtu inflace je negativní na meziroční bázi,“ zmiňuje. Cyklus firemních zisků se podle něj otočil natolik, že je zdrojem evidentním zdrojem obav po nejméně čtyři následující čtvrtletí. „A to v prostředí rekordních valuací na klíčových trzích. Investoři by měli být zneklidněni,“ soudí.

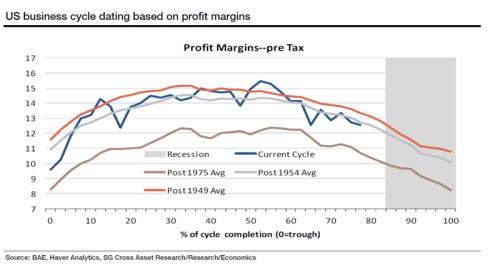

Ekonomiku blízko plné zaměstnanosti a zpomalující momentum, jasné znaky poslední fáze cyklu, vidí v dnešní (nejen) americké ekonomice stratégové Societe Generale. A situaci spojují s poklesem firemních marží.

Hranu obratu, který sešle akcie i dluhopisy do medvědího trhu, vnímají také v Citigroup. „Spready se rozšíří až v následujících měsících ruku v ruce s tím, jak začnou centrální banky omezovat svou měnovou stimulaci. Bublina se ale ještě bude nafukovat, jak je na konci akciového býka zvykem. I díky zpětným odkupům akcií firmami,“ soudí Citigroup.

Zdroj: CNBC, Morgan Stanley, Bank of America, Citigroup, Societe Generale, Bloomberg

Patria Online je investiční portál s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria Online je investiční portál s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Prezentace

30.10.2024 Pochybujete o crowdfundingu? Vsaďte na lepší…

30.10.2024 Hra o trhy: Jak volby a globální napětí ženou…

16.10.2024 Aby i v zimě nohy zůstaly v teple

Okénko investora

Petr Lajsek, Purple Trading

Mgr. Timur Barotov, BHS

Jakub Petruška, Zlaťáky.cz

Americké prezidentské volby za dveřma. Jaký vliv bude mít výsledek na žlutý kov?

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory

Olívia Lacenová, Wonderinterest Trading Ltd.

Zlato ukazuje svou sílu v plné kráse. Překoná v novém roce hranici 3 000 USD za unci?

Radoslav Jusko, Ronda Invest

Kámen úrazu – někteří potřebují půjčky na pokrytí běžných potřeb, jiní spoří ale neinvestují

Miroslav Novák, AKCENTA

Ali Daylami, BITmarkets

Trump vs. Harris: komu majitelé kryptoměn coby voliči dají radši hlas?