Ingersoll-Rand: I kvalitní akcie mají své stinné stránky

Ingersoll-Rand vyrábí produkty a poskytuje služby, které mají zajistit „lepší kvalitu vzduchu v domácnostech a dalších budovách“, vyrábí tepelné a chladící systémy a řadu průmyslových nářadí a strojů. Celkem běžně se například můžeme i u nás setkat s jeho chladírenskými zařízeními Thermo King. Podle Morgan Stanley by tato akcie měla patřit mezi ty úplně nejatraktivnější sázky pro následující rok. Až do poloviny roku 2015 byla její dlouhodobější návratnost znatelně nad výkonem celého trhu, poslední měsíce jí ale vrátily v podstatě na úroveň návratnosti indexu SPX. IR má betu ve výši 1,41, je tedy relativně riziková a měla by mít návratnost vyšší než celý trh (dividendovým výnosem to úplně nedožene, protože ten nyní dosahuje asi 2 %):

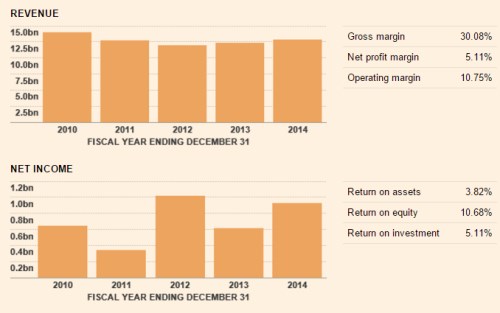

IR určitě nebude sázkou pro ty, kteří mají v oblibě prudké růsty, kde je limitem pouze samotné nebe. Tržby IR totiž prodělaly za posledních pět let mírné „u“, v roce 2014 dosáhly něco nad 12,5 miliardy dolarů a jsou stále pod úrovní roku 2010. Zisky jsou rozházené, mimo roku 2012 se nepodívaly nad 1 miliardu dolarů. EPS dosáhl minulý rok 3,33 dolaru, pro letošek se podle FT čeká 3,7 dolaru a pro rok 2016 4,09 dolaru.

Zdroj: FT

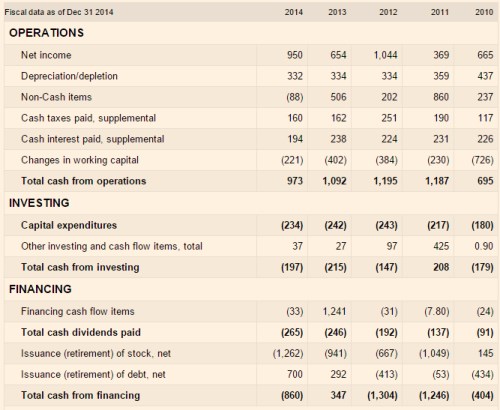

IR sice nemusí být cílem růstových strategií, zájem by ale mohl budit u těch, kteří mají rádi silný tok hotovosti. Provozní cash flow sice v roce 2014 kleslo z 1 miliardy dolarů na 973 milionů dolarů, ale stále se drželo vysoko nad investicemi celkovými i nad CapEx. Firma patří mezi ty, jejichž dividendy jsou hluboko pod tokem hotovosti po investicích, provádí ale masivní odkupy. Konkrétně: V roce 2014 zbylo firmě po investicích 776 milionů dolarů, akcionářům ale celkem vyplatila téměř 1,5 miliardy dolarů (z toho 262 milionů dolarů na dividendách).

Na jednu stranu je sice hezké, že firma vrací akcionářům maximum toho, co může. Má silnou rozvahu, může si to dovolit (viz níže). Ale vývoj ceny akcie je vlastně reakcí na nové, překvapující informace. A v budoucnu se zde už nedá čekat, že akcie „překvapí“ vyšší celkovou výplatou hotovosti. Naopak.

Zdroj: FT

Valuační úvahy

Požadovaná návratnost by se u této akcie měla kvůli vyšší betě pohybovat kolem 9,6 %. Kapitalizace dosahuje asi 15 miliard dolarů – jde tedy stále o relativně malou firmu. Za bernou minci bychom při valuaci z výše popsaných důvodů neměli brát ani dividendy (jsou příliš nízko), ani celkovou výplatu akcionářům (relativně ke schopnosti generovat cash flow je zase příliš vysoko).

Po investicích firma v minulém roce generovala oněch 776 milionů dolarů. Pokud by letos nastal mírný růst o 3 % dostali bychom se na rovných 800 milionů dolarů. Tento tok hotovosti lze s několika jednoduchými předpoklady považovat za volné cash flow pro akcionáře. Pokud by toto volné cash flow firma generovala už navždy bez růstu, či bez poklesu, jeho současná hodnota by dosahovala 8,3 miliardy dolarů. Trh je tedy evidentně mnohem optimističtější. Na současnou kapitalizaci se dostaneme až s dlouhodobým růstem toku hotovosti ve výši 4,2 %.

Atraktivní/neatraktivní

IR má dost silnou rozvahu, poměr čistého dluhu k EBITDA se pohybuje kolem jedné. To mimo jiné znamená, že si může ještě nějaký čas dovolit vyplácet akcionářům více, než daný rok generuje na volném toku hotovosti pro akcionáře. V principu tak jde přesně o ten typ společnosti, která je v pokrizových letech doporučována konzervativnějšími investory typu Pimco: Kvalitní firma, silná rozvaha, silný tok hotovosti, mezinárodní diverzifikace, apod.

Možná, že IR ale dobře ukazuje na jeden podstatný „detail“ této konzervativní strategie: Takové společnosti jsou poměrně v kurzu a podle toho vypadá jejich valuace. Jinak řečeno, obědy zadarmo na trhu nejsou a „kvalitní“ chody už vůbec ne. Hovořím samozřejmě o onom implikovaném růstu ve výši 4,2 %. Pokud ho budeme soudit na základě vývoje posledních let, jde o nemístně vysoké číslo, protože provozní tok hotovosti už čtyři roky klesá/stagnuje. Bude budoucnost firmy jiná? Možná, ale při mé rychlé filtraci zpráv týkajících se firmy jsem na žádný relativně zlomový bod nenarazil.

Na konci září firma sdělila, že koncové trhy jsou stále „neklidné“, firma se snaží o restrukturalizaci a snížení nákladů v problematičtějších oblastech. Slabé jsou zejména trhy v Latinské Americe, oživení je naopak patrné v USA, problematická je Čína a kvůli silnému dolaru i Evropa. Možná, že delší období přinese větší stabilizaci a růst a výše uvedené určitě nelze považovat za vyčerpávající analýzu. Jak jsem ale naznačil, tento filtr potenciálně zajímavých akcií mi neukazuje, odkud by onen trhem požadovaný dlouhodobý růst měl přijít. Třeba taková Magna, na kterou jsme se dívali před několika dny, mi připadne zajímavější.

Patria Online je investiční portál s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria Online je investiční portál s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Prezentace

14.11.2024 Dosáhne Bitcoin 100 000 USD do konce roku?

13.11.2024 Jaké je hlavní využití ekonomického kalendáře?

Okénko investora

Radoslav Jusko, Ronda Invest

Petr Lajsek, Purple Trading

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Miroslav Novák, AKCENTA

Olívia Lacenová, Wonderinterest Trading Ltd.

Starbucks v červených číslech: Přinese vize nového generálního ředitele oživení?

Mgr. Timur Barotov, BHS

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory

Ali Daylami, BITmarkets

Trump vs. Harris: komu majitelé kryptoměn coby voliči dají radši hlas?