Nízka inflácia spotrebiteľom vyhovuje

Dnešný deň je tretí deň bez zásadnejších zverejnení. Toto obdobie ticha po búrke nastáva vždy po americkom trhu práce, ktorý sme teraz mali okorenený ešte aj prvým odhadom HDP USA na 3Q. Trhy preto nerobia zbytočné pohyby a skôr trávia posledné zverejnenia a vyčkávajú. Posledné dni sa však neustále točia okolo inflácie, ktorú spomínajú všetci predstavitelia centrálnych bánk.

Hoci máme infláciu na 3-4 ročných minimách, konfety vystreľujúce z okien veľkých a krásnych budov centrálnych bánk, ktoré majú v oficiálnej náplni práce cenovú stabilitu by ste darmo čakali. Nie, ide skôr o znepokojenie. Veď predsa potrebujeme rast. Všetkého samozrejme. Niet divu, keďže centrálne banky sa starajú hlavne o stabilitu finančných trhov a vládnych úrokov. Finančné trhy majú nízke úroky radi, čím lacnejšie si môžu požičať a čím väčšiu páku môžu používať, tým väčšie zisky vyrobia predtým, než nastane problém. Podobne vláda, podľa vlastného presvedčenia buď jediný, alebo aspoň kľúčový garant rastu, zamestnanosti a čohokoľvek čo práve volič chce. Na to však potrebuje viac peňazí ako zoberie daňovým poplatníkom a preto je vždy lepšie požičiavať si čo najlacnejšie.

Inflácia vyhovuje hlavne dvom subjektom na trhu dlžníkom a vláde. Keďže vláda je dlžníkom, vyhovuje jej to dvojnásobne. Čím väčšia inflácia, tým viac príjmov z daní (vyššie obraty firiem) a zároveň rozpúšťanie dlhu v inflácii. Ak totiž vláda dlží 100 EUR, platí úroky 2% ročne a inflácia je 3% ročne, príjmy by jej mali zabezpečiť dostatočné krytie úrokov a ešte aj peniaze na nejaké tie stimuly navyše. Inflácia povzbudzuje rast aktív a keď tie rastú rýchlejšie ako dlh, je všetko v poriadku. Ak nie , hrozí bankrot. Aktuálne máme dlh nafúknutý a postupná inflácia je aktuálne preferovaný spôsob ako postupne znižovať životnú úroveň na udržateľné úrovne. Avšak inflácia je nízka.

Fed neustále hovorí o tom, že neprestane od bánk vykupovať aktíva, kým inflácia nestúpne. Akoby výmena dlhopisov za peniaze v hotovosti pre banky mala naštartovať infláciu. ECB tiež hovorí o boji proti nízkej inflácii a vyhráža sa zápornými depozitnými sadzbami, kým sa inflácia nezvýši. No nenaštartuje sa. Prečo? Pretože úvery sú drahé. Akoby mohli byť drahé, keď sú sadzby v podstate na nule? Nuž pretože banky nič nebudú robiť zadarmo a majú maržu (ako každý podnik). Kým banky v eurozóne si vedia požičiavať za 0.5% na 12 mesiacov, úvery pre bežného klienta sú na úrovni 6-7% alebo viac (Nemecko, Francúzsko, Grécko...). Na Slovensku väčšinou za 2-ciferný úrok. Keďže vysoká nezamestnanosť tlačí na mzdy a úvery sú drahé, tlak dopytu na trhu je nízky a inflácia preto nezrýchľuje. A QE s tým veľa nenarobí. Hoci reklamy na zadlžovanie sú na každom rohu, za takú cenu to nikto nechce.

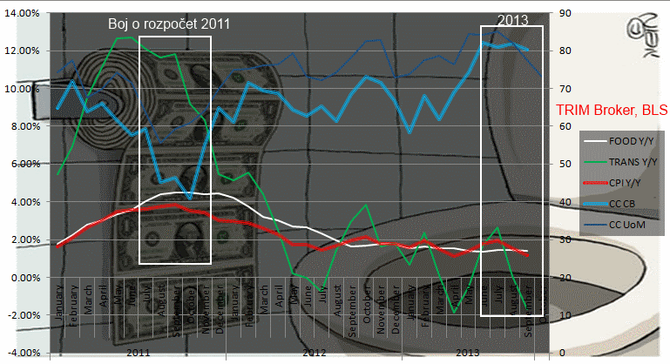

Otázka však znie vadí tento vývoj spotrebiteľom? A viete že nie? V USA sme za posledné dva roky videli dva veľké súboje o rozpočet v Kongrese (leto 2011 a 2013). Na trhu bola veľká nervozita, ale o poznanie menšia bola tento rok. A nie len akcie stoicky vyčkali na dohodu, ale ani spotrebiteľská dôvera výrazne nepadla. A dôvodom môže byť nie len spoliehanie sa na to, že nič zlé sa nestane, ale aj vývoj inflácie. Kým v roku 2011 bola inflácia viac ako 4% a ceny v doprave rástli dvojciferným tempom, tento rok inflácia stagnuje a ceny potravín rastú najnižším tempom za sledované obdobie. Ceny v doprave dokonca medziročne klesajú, o nižších cenách benzínu a jeho vplyve na spotrebiteľské výdavky sme už písali v spravodajstve. Takže takto vyzerá, že nízkej inflácie sa boja centrálne banky, spotrebiteľom vyhovuje. A práve nízka inflácia by mala udržiavať spotrebiteľov v relatívne dobrej kondícii. Na grafe vidíme, že v roku 2013 počas boja o rozpočet (a to bola dokonca 2 týždne odstavená vláda a jej výdavky) nastal oveľa menší prepad spotrebiteľskej dôvery a zároveň vidieť, že v tom čase boli oveľa nižšie inflačné tlaky. Kým obyvatelia sa mohli obávať o Kongres, aspoň ich neohrozovali rastúce ceny v ekonomike (v roku 2011 sme videli prudký rast ceny ropy a rastúce ceny benzínu). Na grafe sú znázornené inflačné tlaky (červeným celý spotrebiteľský kôš, zeleným doprava, bielym potraviny - všetko medziročná zmena) a spotrebiteľská dôvera (hrubou modrou čiarou podľa Conference Board, tenšou modrou čiarou podľa University of Michigan.)

Ako sme spomínali v úvode, pohyby na trhu sú naďalej mierne a čaká sa na záver týždňa (štvrtok a piatok). Očakávame HDP z Nemecka, priemyselnú produkciu USA, prejav Bernankeho a tiež svedectvo Yellenovej, ktorá by sa mala stať novou guvernérkou Fedu. Najzaujímavejšia bola zatiaľ reakcia GBP na inflačný report BoE, prvej centrálnej banky, ktorá svoj výhľad uvoľnenej menovej politiky mierne obmedzila (z roku 2016 na rok 2015). Fed aj ECB ešte konajú opačne a dôvodom je ... nízka inflácia. Ak však začne inflácia rásť, mali by sa centrálne banky obávať ešte viac. Ak budú váhať so zvyšovaním sadzieb z dôvodu ochrany reálnej ekonomiky pred rastom úrokov, je možné, že im skolabuje spotrebiteľ z dôvodu rastu cien. A vlády si nemôžu dovoliť rozhadzovať, pretože veľké deficity znamenajú väčšie obavy trhov o ich solventnosť a rast výnosov. A nikde nie je napísané, že centrálne banky toto dokážu ustáť (to by museli kúpiť všetky dlhopisy sveta a to by už existoval vážny dôvod na nalomenie dôvery v papierovú menu). Preto buďme radi, že inflačné tlaky sú nízke.

Autor: Tomáš Plavec | TRIM Broker, a.s. | Obchodovanie na burzách TRIM Broker

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Příbuzné stránky

- Nezamestnanosť v Nemecku je rekordne nízka

- Nízka ponuka tlačí cenu kávy nahor

- Nízka inflácia zráža cenu britskej libry

- Tatiana Nízka - rejstříky, události

- Produkcia kukurice v USA je nízka

- Nízka inflácia spotrebiteľom vyhovuje

- Video: Koruna nebude slabá navždy, zatím ale dozor ČNB nad hranicí 27 EUR/CZK mnohým vyhovuje. V létě bude volatilnější

- KOUPÁNÍ: Kvalita vody na severu Moravy a Slezska vyhovuje, včetně dříve znečištěného Brušperku

- Válka mezi Sobotkou a Babišem? Podle politologa jim vyhovuje

- Novak (ropný ministr Ruska): Trump nám vyhovuje, ceny letos mezi 50-60 USD

- Zkrácené úvazky řeší nedostatek pracovníků a mladým vyhovují

- Mnuchin (MF USA): Slabý dolar USA vyhovuje. Jsou stále skvělým místem pro investování

Prezentace

14.11.2024 Dosáhne Bitcoin 100 000 USD do konce roku?

13.11.2024 Jaké je hlavní využití ekonomického kalendáře?

Okénko investora

Radoslav Jusko, Ronda Invest

Petr Lajsek, Purple Trading

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Miroslav Novák, AKCENTA

Olívia Lacenová, Wonderinterest Trading Ltd.

Starbucks v červených číslech: Přinese vize nového generálního ředitele oživení?

Mgr. Timur Barotov, BHS

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory

Ali Daylami, BITmarkets

Trump vs. Harris: komu majitelé kryptoměn coby voliči dají radši hlas?