Kult akcií mŕtvy?

Na trhu panuje atmosféra vyčkávania, keďže kľúčové dáta na tento týždeň prídu až vo štvrtok a piatok (HDP a trh práce USA + zasadanie ECB). Preto hoci pozitívne prekvapili ISM aj PMI nevýrobného sektora (USA aj eurozóna), nevidíme nijakú rely na nové maximá na akciách. Akcie sa skôr vrtia do strany a čakajú. Podobne GBP aj EUR voči USD len mierne rastú po silných prepadoch od zasadnutia Fedu.

Obchodníci majú preto ešte nejaký čas na rozvahy o tom, kam by trh mohol smerovať nie len v ďalších dňoch, ale aj dlhšom období. Okrem tradičného skloňovania QE a forward guidance od Fedu tu máme aj dilemu akcie či dlhopisy?

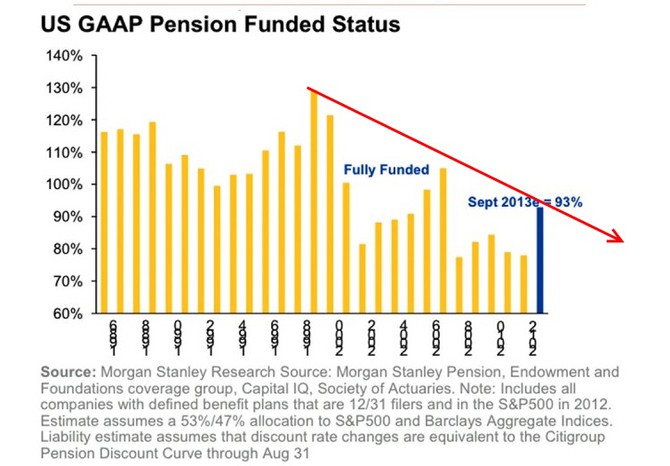

Jednou z často diskutovaných tém posledných mesiacov je "Veľká rotácia", čo značí veľký odliv kapitálu z dlhopisov o ktorých sa hovorí ako o bubline. Ich výnosy sú historicky nízke a sú otázky o ich udržateľnosti - rast výnosov značí pokles ceny dlhopisov a teda možnosť straty pre ich držiteľov. Kapitál by mal teda prúdiť do akcií. Morgan Stanley si však myslí, že nastane "Menšia rotácia" a opačným smerom. A ich spúšťačom by mohli byť penzijné fondy spoločností. V roku 1956 fondy britských tabakových spoločností urobili prelomové rozhodnutie investovať do akcií, za čím nasledovali aj podobné kroky ďalších penzijných fondov. Toto vytvorilo kult investovania do rastúcich akcií a to trvalo až do roku 1999. Predtým bola alokácia fondov do akcií aj viac ako 100% (cez deriváty), toto sa však skončilo s prasknutím dot.com bubliny. Tu spoločnosti narobili veľké straty, ktoré sa čiastočne vymazali po nasledujúcom raste akcií. Ale napriek tomu vidíme cyklický pokles držby akcií. Pred finančnou krízou, naposledy v roku 2007, bola držba akcií penzijnými fondmi viac ako 100%, to potom kleslo v roku 2008 na 80% a menej. Aktuálne však vidíme opäť držbu akcií na úrovni 93% portfólia. Ide o penzijné plány najväčších 100 amerických spoločností a Morgan Stanley si myslí, že ďalší krok z ich strany bude zníženie rizika a predaj časti akcií a nákup dlhodobých dlhopisov. Ak by sa tak stalo, bude to dobré pre dlhopisy a zlé pre akcie.

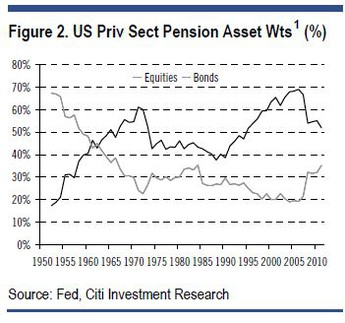

Tejto istej téme (umieranie kultu akcií) sa venoval aj Citigroup. Ten hovorí o pokračovaní znižovania držby akcií a zvyšovania držby dlhopisov zo strany penzijných fondov firiem. Po celom svete s výnimkou rozvojových krajín je preto kultakcií mŕtvy, alebo umierajúci. To ešte nemusí znamenať jednoznačný pokles akcií po svete, ale zároveň to znižuje pravdepodobnosť ich veľkého rastu z dôvodu nákupu penzijných fondov (ktoré až na posledné roky kupovali toho dosť). Najväčšou šancou pre akcie by bol medvedí trend na dlhopisoch, ale tu by sme mali zvážiť, čo si prajeme. Medvedí trend na dlhopisoch, teda rast výnosov by tlačil veľké rozvinuté ekonomiky do bankrotu. A to by určite nespôsobilo rast akcií. Každopádne na grafe nižšie vidíme, že pokračuje trend znižovania držby akcií a rast nákupov dlhopisov (tmavšou čiarou je držba akcií).

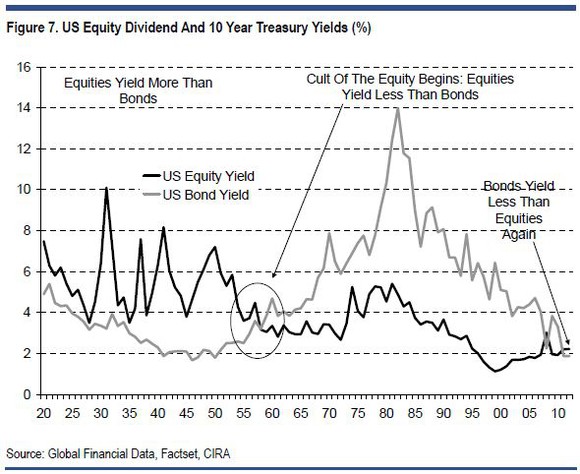

V roku 1958 keď britské tabakové spoločnosti začali nakupovať akcie prišla na svet aj moderná teória portfólia, ktorá hovorila o tom, že je dobré mať kapitál vo viacerých aktívach, zlepšuje to výnos a znižuje to riziko. Fondy teda začali masívne kupovať akcie, aby vybalansovali svoje portfólia (dovtedy hlavne dlhopisové). To vyústilo v silný rast akcií (a pokles ich výnosu) a silný prepad dlhopisov (a rast ich výnosu). V skutočnosti tento trend vytrval 50 rokov, až do roku začiatku poslednej finančnej krízy, kedy sa opäť výnos akcií dostal nad výnos dlhopisov, ako vidíme na grafe nižšie.

Obracia sa teda 50-ročný trend? Buckland z Citi uvádza dôvody, prečo sú aktuálne dlhopisy lepšie pre penzijné fondy. Za prvé výnos akcií sa zrútil. Reálny ročný výnos od roku 2000 do roku 2010 bol -3.5%, zatiaľ čo dlhopisy zarobili +4% ročne. Keďže penzijné fondy potrebujú už aj vyplácať bývalých zamestnancov firiem, potrebujú mať peniaze v niečom stabilnom a to nie sú akcie. Skôr dlhopisy chránené o infláciu. Moderná teória portfólia bola počas krízy spochybnená rastú totiž korelácie medzi aktívami, takže sa nedá hovoriť o diverzifikácii.

Na druhej starne sa však treba vystríhať predpovedí veľkého pádu akcií len skrze zmeny správania penzijných fondov. Business Week totiž v roku 1979 uverejnil titulku s horiacimi bankovkami a nápisom Smrť kultu akcií. Americké akcie sa pritom práve vtedy chystali na veľký 20-ročný rastový trend. Ak by si investor v tom čase namiesto výtlačku Business Week odložil svojich $1.25 a investoval by do akcií SP500, v roku 1999 by mal $33. Samozrejme ak by ich držal dlhšie, v roku 2002 by ich už mal opäť menej.

Avšak je veľmi dobré si pripomenúť, aký bol stav trhu a ekonomiky v roku 1958 keď vznikol kult akcií a dnes. Počas 10-ich rokov pred rokom 1958 akcie prekonali zisk dlhopisov o 19%. Dnes zarobia o 2% menej (za posledných 10 rokov). Americká ekonomika rástla od roku 1948 do roku 1958 o 3.3% ročne, dnes je to 1.6% (priemer za posledných 10 rokov). Silná generácia baby-boom práve rástla, dnes ide do dôchodku. Inflácia je na podobnej úrovni, ale dnes sa dá proti nej chrániť cez dlhopisy chránené o infláciu. Reálny výnos akcií bol v roku 1958 1.4% (dividendy mínus inflácia), reálny výnos dlhopisov bol 2.1% (kupón mínus inflácia). Dnes sú výnosy záporné, záporný výnos dlhopisov je väčší.

Ak by sme si zhrnuli posledné zistenia, tak je veľmi dobrý dôvod, prečo veľké penzijné fondy spoločností budú preferovať dlhopisy. Ich aktíva pritom dosahujú takmer $3 bil. Generácia baby-boom ide do dôchodku, preto potrebujú mať peniaze v niečom stabilnom (nemôžu si dovoliť 10-20% pokles akcií v čase, keď majú vyplácať dôchodky). Čím väčší objem penzií bude vyplácaný, tým viac aktív pôjde do dlhopisov chránených o infláciu. Kým pred pár dekádami mali akcie za sebou silný rast a teda sa mohlo stávkovať na ich ďalší možný rast, aktuálne si vedú horšie ako dlhopisy a to ešte ekonomika spomaľuje. Teda príjmy spoločností stagnujú a každý portfólio manažér vie, že zisky prichádzajú hlavne zo škrtania nákladov (dlhodobo neudržateľný rast) a že za väčším ohodnotením týchto ziskov sú len očakávania (to je ešte normálne) a neustály prísun likvidity od Fedu (a toto nemusí vydržať večne). Preto hoci sa nedá očakávať, že len z tohto dôvodu musí prísť zajtra výpredaj akcií, dá sa očakávať, že na strane predajcov budú aj veľkí hráči. A to môže zavážiť, hlavne keď sa to spojí s obavami o ekonomiku. Preto kult akcií ešte nemusí byť úplne mŕtvy, ale darí sa mu čoraz horšie. Ak indikujeme nízky výnos akcií ako znak silného dopytu (silný dopyt = vyššia cena a teda relatívne nižší výnos z dividendy, keďže cena rastie rýchlejšie ako dividenda), tak výnosy akcií rastúce nad výnosy dlhopisov môžeme vnímať ako znak klesajúceho dopytu po akciách. Alebo slabšieho dopytu v porovnaní s dlhopismi. A toto sa deje v takmer celom vyspelom svete, len rozvojový je na tom lepšie. Nakoniec rastúce dividendy a buybacky v čase stagnujúcich ziskov sú síce dobrou správou pre investorov držiacich akcie (viac zarobia), ale zároveň to značí, že firmy neinvestujú toľko ako v minulosti (nevidia príležitosti a radšej vyplácajú hotovosť) a to dáva otáznik nad budúce zisky. A výnosy akcií sú už v USA, Kanade a Austrálii sú relatívne vyššie ako výnosy dlhopisov, čo značí slabosť kultu akcií.

Americké akcie sa na pád zatiaľ nechystajú, naopak, vyčkávajú tesne pod svojimi historickými maximami na zámienku na rast. Podľa nášho názoru je potrebné pozitívne prekvapenie od kľúčových ukazovateľov americkej ekonomiky (zamestnanosť alebo HDP), inak hrozí skôr výber ziskov. A to musia medvede dostať trh pod 1750/52, kým nastane signál na predaj. Dovtedy je cieľ rastu na úrovni 1780.

Autor: Tomáš Plavec | TRIM Broker, a.s. | Obchodovanie na burzách TRIM Broker

Poslední zprávy z rubriky Měny-forex:

Přečtěte si také:

Příbuzné stránky

- Akcie - Akcie online. Pražská burza, Německo, USA. Investice do akcií

- ČEZ - Akcie ČEZ aktuálně, kurzy Burza - akcie online

- Akcie ERSTE GROUP BANK AG - ERSTE BANK, aktuální vývoj cen obchodů Burza, akcie-cz online

- VIG - Akcie VIG aktuálně, kurzy Burza - akcie online

- Akcie KOMERČNÍ BANKA, aktuální vývoj cen, akcie-cz online

- Akcie KOMERČNÍ BANKA, aktuální vývoj cen obchodů Burza, akcie-cz online

- Akcie ČEZ - ČESKÉ ENERGETICKÉ ZÁVODY, aktuální vývoj cen, akcie-cz online

- E4U - Akcie E4U aktuálně, kurzy Burza - akcie online

- Akcie ČEZ - ČESKÉ ENERGETICKÉ ZÁVODY, aktuální vývoj cen obchodů Burza, akcie-cz online

- Akcie MONETA Money Bank, a.s., aktuální vývoj cen obchodů Burza, akcie-cz online

- CPI FIM - Akcie CPI FIM aktuálně - akcie online

- Akcie ERSTE GROUP BANK AG - ERSTE BANK, aktuální vývoj cen, akcie-cz online

Benzín a nafta 13.12.2024

| Natural 95 35.66 Kč | Nafta 34.86 Kč |

Prezentace

12.12.2024 Český trh zaplavily extrémně zlevněné Samsungy.

05.12.2024 K nejprodávanějšímu telefonu sezony tablet zdarma.

Okénko investora

Radoslav Jusko, Ronda Invest

Inflace v listopadu 2024: Jakou investiční strategii zvolit?

Miroslav Novák, AKCENTA

Olívia Lacenová, Wonderinterest Trading Ltd.

Černý pátek skončil, spotřebitelé utráceli více přes e-shopy, tržby v kamenných obchodech klesly

Štěpán Křeček, BHS

John J. Hardy, Saxo Bank

Petr Lajsek, Purple Trading

Ali Daylami, BITmarkets

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory

Okénko finanční rady

Tomáš Vrňák, Ušetřeno.cz

Martin Pejsar, BNP Paribas Cardif Pojišťovna

Ztráta zaměstnání vás může potkat nejen v předdůchodovém věku

Lenka Rutteová, Bezvafinance

Oznámení o zvýšení důchodu přijde letos naposledy na papíru zdarma

Jiří Sýkora, Swiss Life Select

Lukáš Kaňok, Kalkulátor.cz

I přes zdražení distribuce mohou domácnosti v roce 2025 ušetřit

Aleš Rothbarth, Skupina Klik.cz

Umíme si chránit svůj majetek pojištěním? Průzkum ukazuje zajímavá čísla

Marek Pokorný, Portu

Jak snížit daně díky DIPu? Zde je návod pro vyplnění daňového přiznání